LINEポケットマネーはLINEでお金を借りることができる、20代・30代に人気のカードローンです。

スマホのLINEアプリから手軽に申し込めることもあり、2022年12月度に申し込んで審査に通った新規契約者数は25,000人を超えています。

LINEポケットマネーの審査に通過した人は、アイフルやアコム、プロミスの大手消費者金融よりも多いという記録を作っています。

出典元:LINEポケットマネー公式

ただし、LINEポケットマネーの審査に落ちたという口コミも確認できており、審査が甘いわけではありません。

- LINEポケットマネーの審査に落ちる方の特徴に当てはまると審査は厳しい印象

→審査に落ちる方の特徴を確認する - LINEポケットマネーの審査は最短10分で完了する

- 審査に通れば最短即日融資を受けることができる

- LINEポケットマネーの審査に通るには在籍確認に対応する必要がある

- はじめて利用する方は契約日から最大30日間の利息がキャッシュバックされる

本記事ではLINEポケットマネーの審査からメリット・デメリットまで紹介します。

LINEポケットマネーの貸付条件についてよくわからない方は、以下の基本情報を参考にしてください。

LINEポケットマネーの基本情報

| 実質年率 | 年3.0%~年18.0% |

|---|---|

| 借入上限金額 | 3万円~300万円 |

| 審査時間 | 最短即日 |

| 融資スピード | 最短即日 |

| 無利息期間 | 契約日から30日目までに払った利息をキャッシュバックしてもらえる特典あり |

| 申込可能年齢 | 満20歳以上満65歳まで |

| 運営会社 | LINE Credit株式会社 |

※諸条件あり

LINEポケットマネーの審査は条件が多く甘くない?

LINEポケットマネーは、以下のように他社のカードローンよりも申込条件が多く、カードローンの審査が甘いわけではありません。

- LINE Payを利用している

※LINE PayのアカウントタイプがLINE Moneyになっている - 本人確認ができる

- 満20歳から65歳までの安定した収入が見込める方

※学生や主婦でもアルバイトなどで安定した収入があればOK - LINEクレジットが定める保証会社の保証を受けられる方

※オリエントコーポレーション(オリコ)とアコム(2023年3月から) - LINEアプリを利用している

- 日本国内に在住している

特に、LINEポケットマネーでは、「LINEアプリ」や「LINE Pay」を利用していることが申込条件として挙げられているのが特徴です。

また、LINEポケットマネーに申し込みをする場合、以下の点にも注意が必要になります。

融資対象は安定した収入がある満20歳から65歳までの方

LINEポケットマネーの申込年齢は満20歳から65歳までで、安定した収入がある方が融資対象となります。

アルバイトやパートなどの安定した収入があれば学生や主婦でも申し込みが可能です。

一方、申込年齢を満たしていても、無職や日雇いバイトのように収入に波がある場合は融資の対象外となり申し込みができません。

このとき、どうしてもLINEポケットマネーを利用したいからと虚偽の申告をすると、詐欺罪に問われる恐れがあるため注意しましょう。

虚偽(嘘)の申告で金融機関から借入を行った場合、金融機関に対して実際に申告を行った消費者自身が詐欺の罪に問われる可能性があります。

引用:「職業や収入の虚偽申告」大阪府

LINE PayのアカウントをLINE Moneyに設定する必要がある

LINEポケットマネーを利用する場合は、LINE Payのアカウントを「LINE Money」に設定する必要があります。

LINE Payには「LINE Cash」と「LINE Money」の2種類のアカウントがあります。

LINE Payアカウントの違い

| LINE Cash(本人確認が不要) | LINE Money(本人確認が必要) | |

|---|---|---|

| 利用可能額 | 10万円 | 100万円 |

| チャージ | 〇 | 〇 |

| 決済 | 〇 | 〇 |

| 送金 | × | 〇 |

| 割り勘 | × | 〇 |

| 出金(現金化) | × | 〇 |

LINE Cashは本人確認の必要がなく、主に「電子マネー」として利用できます。

一方、LINE Moneyは本人確認が必要になりますが、チャージしたお金を実際に現金として引き出して使うことができるのが特徴です。

そのため、LINE Payでチャージしたお金を現金化したい場合は、LINE Moneyに設定して利用する必要があります。

また、LINE Pay残高にチャージする借入方法は、「資金移動業」の送金を利用した貸付に当たります。

Q1.資金移動業とはどのようなものですか。

引用:「資金移動業編」一般社団法人日本資金決済業協会

銀行以外のものが行う100万円以下の送金のことです。従前は銀行以外が送金業務を行うことは禁止されていましたが、「資金決済法」の施行により、事前に内閣総理大臣の登録を受ければ100万円以下の送金ができるようになりました。

資金移動業では、一度に100万円までしか送金できません。

そのため、LINE Pay残高へチャージして借り入れをする場合、一度に借り入れできる限度額も「100万円まで」です。

一度に100万円以上の借り入れをしたい場合は、申込者名義の銀行口座へ入金してもらうことになります。

LINEポケットマネーの審査に落ちる方の特徴

LINEポケットマネーの審査に落ちる方には、以下のような特徴が見られます。

- 希望の利用限度額が年収の3分の1を超えた金額で申し込んでいる

- LINEスコアが低いと返済能力に問題があるとみなされる

- LINEスコアが高くても信用情報に問題がある方は審査に不利になる

- 保証会社のオリコやアコムで社内ブラックになっていると審査に通らない

- LINEポケットマネーからの在籍確認に対応することができない

LINEポケットマネーの審査に落ちると、信用情報に履歴として残るため、他のローンやクレジットカード審査に影響が出ます。

LINEポケットマネーの審査に落ちないために、特徴を押さえて対策していきましょう。

希望の利用限度額が年収の3分の1を超えた金額で申し込んでいる

LINEポケットマネーの審査は総量規制に抵触すると落ちてしまいます。

- LINEポケットマネーで申請した金額が年収の3分の1を超えている

- LINEポケットマネーの希望額が他社借入と合わせて年収の3分の1を超えている

総量規制は返済能力を超えた過剰な借り入れや貸し付けを防ぐため、個人の借入上限額を年収の3分の1に制限した貸金業法のルールです。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

引用:「総量規制について」日本貸金業協会

LINEポケットマネーも総量規制の対象となるため、申込時に年収の3分の1を超える借り入れを希望すると、審査に通らなくなってしまうのです。

そのため、既に他社から年収の3分の1を超える借り入れをしている場合は、まず他社の返済を進めて総借入残高を減らさないといけません。

総量規制対象外である銀行カードローンであっても、借入件数が多く年収の3分の1を超えていると、新規申込をしても審査に通過しにくくなります。

他社の返済を進めるのが難しい場合は、複数の借金を一つにまとめられる「おまとめローン」や「カードローンの借り換え」を検討してみるのも一つの方法です。

総量規制の対象外となるおまとめローンや借り換えローンを利用すれば、毎月の返済が1回になるので、返済の負担を軽減できます。

LINEポケットマネーには、「LINEポケットマネー 借りかえ」という借り換え専用ローンも用意されているため検討してみましょう。

LINEポケットマネー 借りかえの基本情報

| 申込条件 | ・満20歳から59歳までの安定かつ継続した収入の見込める方 ・他社でのお借入れがある方(1社〜最大5社) ※安定した収入があれば学生や主婦も利用可能 |

|---|---|

| 利用限度額 | 〜300万円 |

| 金利 | 年3.0~15.0% |

| 借りかえ対象 | ・消費者金融からの借り入れ ・クレジットカードのキャッシング ※概ね6ヶ月以上の返済実績がある借り入れ ※毎月のご返済額が固定の借り入れ |

| 返済日 | 毎月「16日」又は「26日」 ※LINEポケットマネーを契約中の方はLINEポケットマネーで設定した返済日 |

| 返済方法 | ・LINE Pay残高からの自動引落 ・銀行口座からの自動引落(随時返済) |

| 必要書類 | ・本人確認書類1点 ・収入証明書1点 ※「借入先の返済証明書」が求められる場合もあり |

LINEスコアが低いと返済能力に問題があるとみなされる

LINEポケットマネーの審査では、「LINEスコア」が低いと返済能力に問題があるとみなされる傾向があります。

なぜなら、LINEスコアは年収などライフスタイルに関わる情報やLINEサービスの利用状況を元にユーザーの信頼度を得点化しているからです。

このとき、どうしてもLINEポケットマネーの審査に受かりたいからと、LINEスコアを上げるために虚偽の回答をするのは絶対にやめましょう。

万が一、LINEポケットマネーの審査で虚偽の申請をしたことが発覚した場合、「一括返済」を求められるリスクがあるからです。

万が一、審査に通ったとしても、虚偽の申告をしていたことが後から発覚すると、借入の一括返済を求められることもあります。

引用:「虚偽の申告は絶対NG」LINEポケットマネー

また、虚偽の申告が悪質だと判断された場合は、詐欺罪に問われる可能性もあるため、申告は正直に行うことが重要です。

LINEスコアが高くても信用情報に問題がある方は審査に不利になる

LINEポケットマネーはLINEスコアが高くても信用情報に問題がある方が審査で不利になりやすいため、審査を受ける前に注意をしないといけません。

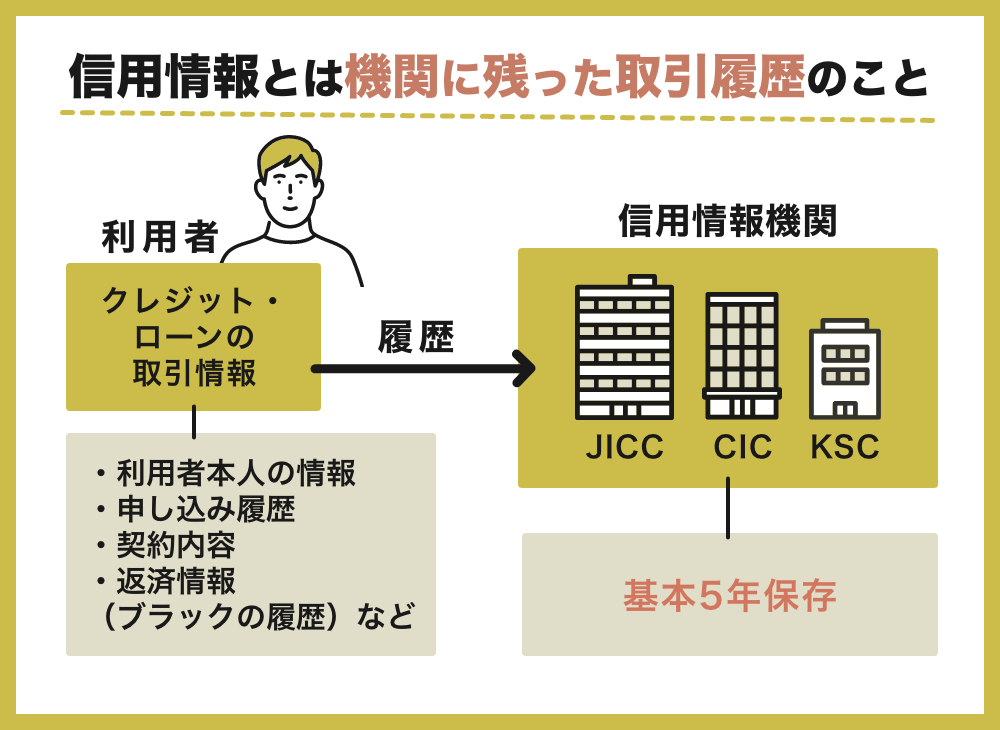

信用情報はローンの新規申込・契約・返済状況に関する個人情報のことです。

特に、61日以上の長期滞納は「金融事故(異動)」と見なされ、「ブラックリストに載った状態」となり新規契約ができなくなります。

LINEポケットマネーの運営会社は「CIC」と「JICC」という信用情報機関に加盟しており、審査時に信用情報を照会するからです。

例えば、CICとJICCに「返済の延滞遅延」や「債務整理」などの履歴がある場合は、返済能力がないと判断されてしまう恐れがあります。

CICとJICCの信用情報で、審査で不利になる履歴は、主に以下のようなケースです。

- 延滞遅延

- 債務整理(任意整理や自己破産など)

- 債権回収

- 保証履行

- 保証契約弁済

- 強制解約

- 代位弁済

また、審査で不利になる履歴はCICとJICCでは「最大5年」残るのが一般的です。

信用情報機関に信用情報の履歴を保有している期間

このように信用情報に問題がある履歴が残っている場合は、新規契約の審査に通過できないため保有期間が過ぎるまで申し込みを避けましょう。

保証会社のオリコやアコムで社内ブラックになっていると審査に通らない

LINEポケットマネーでは、保証会社である「オリコ」と「アコム」で社内ブラックになっている場合も審査に通りにくくなります。

社内ブラックとは、過去に延滞遅延や債務整理で迷惑をかけ、「要注意人物」として各金融機関の社内に記録が残っていることです。

LINEポケットマネーは保証会社による審査も行われるため、社内ブラックになっている場合も審査に通ることが難しいです。

CICやJICCでは信用情報の保有期間は明記されていますが、社内ブラックは非公開のため何年経ったら不利な記録が消えるかわかりません。

そのため、過去にオリコとアコムでお金を借りたときに延滞遅延や債務整理をした方は、LINEポケットマネーを避けたほうが無難です。

LINEポケットマネーからの在籍確認に対応することができない

LINEポケットマネーは在籍確認に対応できないと審査に通過することができません。

在籍確認は「返済能力の調査」の1つで、「電話」もしくは「提出書類」によって実施されるのが一般的です。

LINEポケットマネーの審査では、勤務先へ在籍確認をすることもあるため、その場合は電話に対応しなければいけません。

勤務先にご連絡させていただく場合があります。恐れ入りますが、勤務先への連絡に関するご要望は承れません。予めご了承ください。なお、ご連絡する場合は、オペレーターの個人名での連絡となります。

引用:LINEポケットマネー公式「いますぐお金を借りたい方(最短即日融資)」

勤務先で電話対応ができないと、「申込者が申告通りの勤務先で働いている事実」が確認できないため、審査に通過できなくなってしまいます。

在籍確認の電話は申込者本人が対応できなくても、上司や同僚が対応した場合でも問題ありません。

「〇〇は席を外しております」

「〇〇は本日、お休みをいただいております」

「〇〇は現在接客中のため、後で折り返しお電話いたしましょうか?」

ただし、LINEポケットマネーには、勤務先への連絡に関して要望を相談することができないという難点もあります。

この点は、大手消費者金融のほうが柔軟に対応してくれるため、電話での在籍確認が心配な場合は、消費者金融がおすすめです。

LINEポケットマネーのメリット

LINEポケットマネーには、以下のようなメリットがあります。

- 借入から返済までLINEで完結する

- 証明書類はLINEから発行できるため家族や同居人にバレにくい

- 最短10分審査で即日融資を受けることができる

- 普段LINE関連サービスを利用していると審査優遇の傾向がある

- 利息キャッシュバックで最大30日間の利息が返還されるため節約になる

LINEポケットマネーのメリットが、本当に自分にとって得になるか確認しておきましょう。

借入から返済までLINEで完結する

LINEポケットマネーには、新規申込から返済まで誰とも顔を合わせずにすべてLINEで完結できるというメリットがあります。

LINEポケットマネーの新規申込は24時間365日受け付けており、本人確認もスマホ1つで行えるため、自宅で簡単に手続きできるので便利です。

また、LINEポケットマネーでは、申込時に「スタンダードプラン」と「マイペースプラン」のどちらかのプランを選択する必要があります。

スタンダードプランは最大30日間の利息キャッシュバック特典がつくこと、マイペースプランは毎月の返済が半年後から開始できることが特徴です。

こうした魅力の異なる2つのプランを選択できるのも、LINEポケットマネーならではの魅力です。

証明書類はLINEから発行できるため家族や同居人にバレにくい

LINEポケットマネーのメリットとして、自宅への郵送物がないので家族や同居人にバレにくいことが挙げられます。

LINEポケットマネーはカードレスで借り入れができ、契約書もWEB上で確認できるので、借り入れの証拠が自宅に残りにくいのが良い点です。

また、残高証明書や解約証明書、取引履歴などはLINEから発行することができるため、バレにくいです。

万が一、「LINEを見られて借り入れのことがバレたら心配…」という場合は、LINEにパスコード(暗証番号)を設定してしまう方法もあります。

パスコードを設定すると、LINEアプリを開く際に4桁の暗証番号の入力が必要となるので、第三者に勝手にLINEを見られる心配がありません。

LINEのパスコード設定は、以下のようにいつでも簡単に行えます。

- LINEアプリを開いて、歯車の形をした「設定」をタップします。

- 「プライバシー管理」をタップし、「パスコードロック」をタップします。

- 希望する4桁のパスコード(暗証番号)を入力します。設定します。

- もう一度4桁のパスコードを再入力して設定完了です。

LINEのパスコード設定は、「パスコードロック」をオフにすることでいつでも簡単に解除できます。

ただし、LINEのパスコードを忘れてアプリを開けなくなった場合は、一度アプリを削除して再インストールしないといけないので注意が必要です。

最短10分審査で即日融資を受けることができる

LINEポケットマネーの審査時間は最短10分のため、即日融資を受けることも可能です。

一般的に銀行カードローンは、借り入れができるようになるまで最短翌営業日~数週間かかるため、急ぎの場合には向きません。

その点、LINEポケットマネーは早ければ即日融資も可能なので、銀行カードローンに申し込みをするよりも早く借り入れできる可能性が高いです。

ただし、LINEポケットマネーで即日融資を受けるなら、運営会社であるLINE Creditの営業時間内に契約手続きを済ませる必要があります。

LINE Creditの営業時間は、平日10:00~18:00までなので、できるだけ早い時間帯に申し込みをするようにしましょう。

普段LINE関連サービスを利用していると審査優遇の傾向がある

LINEポケットマネーでは、普段LINE関連サービスを利用している方のほうが、審査で有利になる傾向があります。

なぜなら、LINEスコアは「ライフスタイルに関する15の質問」と「LINE関連サービスの利用状況」によって算出されるからです。

このためLINE関連サービスをよく利用する方のほうがLINEスコアが上がりやすく、審査で有利になることが考えられます。

ただし、LINE関連サービスを頻繁に利用しているからといって、必ずLINEスコアが高くなるとは限りません。

LINEのサービスの利用頻度が高いと必ずスコアが上がるわけではありません。

引用:「LINEスコアを利用するには?」LINEポケットマネー

利息キャッシュバックで最大30日間の利息が返還されるため節約になる

LINEポケットマネーには、最大30日間の利息が返還されるので節約になるというメリットもあります。

これは、契約当日から30日目までに生じた利息を、後日LINE Pay残高にキャッシュバックするという初回新規契約時のみの特典です。

最大30日間の利息は、対象期間満了日から3か月後の中旬頃を目安にLINE Pay残高へキャッシュバックされます。

ただし、以下に該当する場合は、利息キャッシュバックを受けられなくなってしまう可能性があるので注意しましょう。

①LINE Pay残高付与までの間にLINEアカウントを変更した場合

引用:「利息キャッシュバックが適用されないケース」LINEポケットマネー

②判定日時点で延滞中の場合

③融資の取扱いに関する規約違反等が判明した場合※同一人物の複数アカウントによる契約、不正アカウントでの契約、虚偽やなりすましなど。

④期限の利益を喪失された場合

⑤マイペースプランをご契約の場合(スタンダードプランのみの特典)

⑥LINEポケットマネー(プラン問わず)を過去に契約したことがある場合

⑦LINEポケットマネー借りかえを契約の場合

⑧LINEポケットマネー借りかえを過去に契約したことがある場合

⑨他のキャンペーンの利息キャッシュバックと重複して利息キャッシュバックを受けようとする場合(複数に該当する場合は最もキャッシュバック率が高いものが適用される)

このように、少しでも利息を節約したい方は無利息期間があるカードローンを利用するとお得です。

LINEポケットマネーのデメリット

LINEポケットマネーには、以下のようなデメリットもあります。

- 申込状況によっては審査に2~3日かかる

- 審査中に在籍確認として勤務先へ電話連絡が実施される

- LINEポケットマネーの金利は年3.0%~年18.0%は銀行カードローンよりも高め

- 出金する際の手数料がどれも高い

LINEポケットマネーへ申し込みしてから後悔しないように、それぞれのデメリットを具体的に解説していきます。

申込状況によっては審査に2~3日かかる

LINEポケットマネーには、申込状況によっては審査に2~3日かかる場合もあるというデメリットがあります。

審査結果が遅くなる主な原因は、以下のとおりです。

- 新規申込が混雑している

- 在籍確認が取れず時間がかかっている

- 営業時間外に申し込みをした

- 提出書類に不備がある

新規申込が混雑している

新規申込が混雑している場合は、申込者側では対処できない問題で、そのときどきの運によって左右されます。

カードローンの申し込みは「3月・5月・9月」に増えるため、新規申込が混雑することが考えられます。

在籍確認が取れず時間がかかっている

在籍確認は申込フォームに入力した電話番号に間違いがある場合に対応できません。

入力した電話番号が代表の番号であったり、電話連絡に対応した方が申込者が働いていることを認知していない場合に対応できません。

営業時間外に申し込みをした

LINEポケットマネーは大手消費者金融とは違い、土日祝日は審査を行っていません。

そのため、金曜日の夜遅くに新規申込をした場合は土日にお金を借りることができず、審査結果は月曜日以降に届く可能性があります。

即日融資を希望する場合は、LINE Creditの営業時間(平日10:00~18:00)内に申込手続きを完了させないといけません。

提出書類に不備がある

提出書類の不備を避けるには、文字が潰れて判読できなかったり、大事な部分が欠けたりしないように鮮明な画像を提出することが重要です。

また、提出書類は「有効期限内」であることや「(修正液などで)訂正されていないこと」も重要になるため、提出前によくチェックしておきましょう。

審査中に在籍確認として勤務先へ電話連絡が実施される

LINEポケットマネーのデメリットとして、勤務先に電話連絡が実施される可能性があるということも挙げられます。

LINEポケットマネーでは、必ず勤務先に電話があるわけではありませんが、「勤務先に電話をされるかもしれない…」という不安は残ります。

さらに、LINEポケットマネーでは勤務先への電話について要望を受け付けていないため、大手消費者金融とは違い事前相談をするのも難しい状態です。

そのため、以下のようなケースに該当する方は、原則として電話での在籍確認を行っていない大手消費者金融を利用するほうがおすすめです。

- 夜の商売で昼間に営業していない

- 派遣元が個人情報保護を理由に在籍確認に対応してくれない

- 現場仕事が多く日中は事務所の電話に出られる人がいない

- 会社で私用電話が禁止されている

このとき、一番避けたいのは、「勤務先に電話をされるのが嫌」という理由から、アリバイ会社を利用することです。

アリバイ会社を利用することは「虚偽の申告」にあたり、最悪の場合は「詐欺罪」に問われる可能性があります。

こうした不正が契約後に発覚した場合、「強制解約」や「一括返済」などのペナルティを受ける恐れがあるため絶対にやめましょう。

LINEポケットマネーの金利は年3.0%~年18.0%は銀行カードローンよりも高め

LINEポケットマネーには、金利が銀行カードローンよりも高めというデメリットもあります。

LINEポケットマネーの金利は3.0%~18.0%で、大手消費者金融の金利相場と変わりません。

ただし、銀行カードローンと比べてみると、約1.5%~4%程度の違いがあります。

銀行カードローンの金利を比較

みずほ銀行カードローン | 2.0%~14.0% |

|---|---|

三井住友銀行カードローン | 1.5%~14.5% |

三菱UFJ銀行「バンクイック」 | 1.8%~14.6% |

楽天銀行スーパーローン | 1.9%~14.5% |

住信SBIネット銀行カードローン | 1.89%~14.79% |

短期間で全額完済できる目途が立っている場合は、こうした金利の影響もそれほど大きく感じません。

しかし、返済期間が長くかかる場合は、金利の影響を大きく受けるため、できるだけ低金利なカードローンを選んだほうが返済が楽になります。

そのため、返済期間が長くなることが予想される高額融資を検討している方は、LINEポケットマネーよりも銀行カードローンのほうがおすすめです。

出金する際の手数料がどれも高い

LINEポケットマネーには、出金の手数料が高いというデメリットもあります。

LINEポケットマネーには、主に3つの出金方法がありますが、どの場合も1回利用するごとに以下の手数料がかかるのが特徴です。

出金方法別の手数料

| LINE Payの銀行振込サービスで出金 | 176円(税込) |

|---|---|

| LINE Payから銀行口座に振替して出金 | 220円 (税込) |

| セブン銀行ATMからの出金 | 220円 (税込) |

大手消費者金融や銀行カードローンでは借り入れの際の手数料は無料としているケースも多いため、出金手数料の高さはネックになります。

例えば、2万円を借りる場合、出金手数料無料のカードローンなら2万円を全部自由に使えます。

一方、LINEポケットマネーで2万円を借りると、手数料がかかるので実質2万円未満(19,824円~19,780円)しか自由に使えません。

出金手数料は毎回かかる費用なので、利用すればするほど、無駄な費用が多くなってしまうので損です。

このような理由から、LINEポケットマネーは「長期的」もしくは「頻繁」に利用することを考えたときに、あまりおすすめできません。

LINEポケットマネーへ申し込む流れ

ここからはLINEポケットマネーの申し込みの流れについて解説していきます。

LINEアプリを起動させ、「LINEウォレット」→「ポケットマネー」を選択します。

利用規約に同意したら、写真付き身分証で「スマホでかんたん本人確認」を行います。

本人確認が終わったら、申込フォームに年収や希望借入額など必要情報を入力します。

このとき、LINEスコア診断をまだしていない場合は、申込フォームの前にライフスタイルに関する15の質問にも回答します。

申込が完了したら、申込フォームの内容を元に審査が実施されます。

電話による在籍確認がある場合、この段階で実施されるのが一般的です。

そして、誰にも知られないように、専用LINEアカウントから審査結果が通知されます。

無事に審査に通過した場合は、契約内容を確認&同意をして契約完了となります。

LINEポケットマネーのトップページにある「借入する」ボタンをタップします。

「借入金額」と「出金先」を選択したら、「パスコード認証」もしくは「生体認証」を行い借り入れをします。

出金先は「LINE Pay残高」か「銀行口座」を選択できます。

借入金額は、原則として24時間365日即時入金となります。

約定返済日の3日前になると、専用LINEアカウントへ返済の案内通知が来ます。

毎月の約定返済は「LINE Pay残高」からの引き落としとなります。

万が一、残高不足になった場合は、LINE Payに連携している指定口座から約定返済金額をLINE Payに自動チャージして返済することになります。

また、銀行口座は「100円から」、LINE Pay残高は「1円から」いつでも随時返済が可能です。

このほか、LINEポケットマネーの申し込みで注意が必要となるポイントは以下の通りです。

かざしてすぐ本人確認もしくは写真で本人確認をする

LINEポケットマネーでは、最初に本人確認を行うのが特徴です。

LINEポケットマネーの本人確認方法は、「かざしてすぐ本人確認」と「写真で本人確認」の2つの方法があります。

「かざしてすぐ本人確認」は、マイナンバーカードをスマホにかざして読み取らせることで本人確認を行う方法です。

「写真で本人確認」の場合は、「以下の書類+正面の顔写真」を撮影して本人確認を行います。

- 運転免許証

- マイナンバーカード

- 運転経歴証明書

- 特別永住者証明書

- 在留カード(16歳以上の在留外国人の方)

また、本人確認書類を提出する場合は、以下のポイントに気をつけて画像を提出する必要があります。

- 光で反射していない

- 文字がぶれていない

- 身分証全体が写っている

提出書類に不備があると、再提出を求められて、審査結果が出るまでに時間がかかってしまうので注意しましょう。

マイナンバーカードを利用すると早い

LINEポケットマネーでは、マイナンバーカードを利用すると早く本人確認の手続きを済ませることができます。

なぜなら、スマホ完結できる「かざしてすぐ本人確認」と「写真で本人確認」の両方に対応している身分証明書はマイナンバーカードだけだからです。

そのため、LINEポケットマネーで本人確認を行う場合、マイナンバーカードを利用するほうがおすすめです。

身分証だけでも本人確認はできる

LINEポケットマネーでは、「かざしてすぐ本人確認」を選択すると、身分証1つだけで簡単に本人確認ができるので便利です。

「写真で本人確認」の場合は、身分証明書+顔写真の撮影が必要になるため、「かざしてすぐ本人確認」よりも手続きに手間がかかります。

ただし、「かざしてすぐ本人確認」はマイナンバーカードを持っている方のみ対象となるため、全員が利用できるというわけではありません。

借入希望額によっては収入証明書の提出も必要

LINEポケットマネーでは、借入希望額によって収入証明書の提出も必要になります。

収入証明書の提出が必要になるのは、「借入希望額が50万円を超える場合」と「他社を含めた総借入総額が100万を超える場合」です。

この場合、LINEポケットマネーへ提出できるのは、主に以下のような書類になります。

- 源泉徴収票

- 給与明細書

- 確定申告書

- その他の書類(納税通知書、納税証明書、青色申告決算書など)

収入証明書を提出する際には、書類全体を1枚の写真に収め、「最新のもの」を提出する必要があります。

有効期限切れの収入証明書を提出した場合、再提出が必要になってしまうため、早く審査を進めたい場合は有効期限をよく確認しましょう。

LINEスコア診断と一緒に申込フォームを入力する

LINEポケットマネーでは、本人確認終了後に申込フォームに必要事項を入力します。

この段階で、まだLINEスコア診断をしていない方は、申込フォームの入力前にライフスタイルに関する15の質問に答えます。

ライフスタイルに関する15の質問は、LINEポケットマネーの審査で重要となる「LINEスコア」に影響するので正直に答えないといけません。

LINEスコアはライフスタイルに関する15の質問やLINE関連サービスの利用状況を元に、AIが独自に算出します。

中には「LINEスコアって具体的に何点だったら審査に通過できるの?」と気になる方もいますよね。

実は、LINEポケットマネーの審査に通過できるLINEスコアは、2024年8月時点で公式サイトに明記されていません。

以前は申込条件に「LINE Scoreが201点以上」という項目がありました。

そのため、LINEスコアが201点以上であれば、LINEポケットマネーの審査に通る可能性があると考えられます。

申込時に記入した勤務先の電話番号に在籍確認が実施される

LINEポケットマネーでは、本人確認や申込フォームを送信した後に在籍確認が実施されます。

LINEポケットマネーは、必ず電話によって在籍確認を行うわけではありません。

しかし、勤務先に電話連絡が来た場合は、審査に通過するため在籍確認に対応する必要があります。

特に、在籍確認を成功させるためには、申込フォームに勤務先の正しい電話番号を入力しておくことが重要です。

間違った電話番号を入力してしまうと、勤務先に電話がつながらず、在籍確認が取れず審査に落ちてしまう可能性があります。

また、申込者本人が在籍確認に直接対応できるように、「所属先の直通電話番号」や「内線番号」までしっかり記入しておきましょう。

万が一、自分が対応できなかった場合に備えて、周囲に「在籍確認が来るかもしれない」と事前に伝えておくのも有効です。

周囲に前もって在籍確認が来ることを伝えておけば、周囲も対応しやすくなり、電話連絡が来ても怪しまれにくくなります。

このとき、カードローンの在籍確認だと周囲にバレたくない場合は、「クレジットカードの在籍確認」と言っておくと自然にごまかせます。

審査結果は最短10分でLINEに通知される

LINEポケットマネーは、審査結果が最短10分でLINEで通知されるため、早く審査結果を知りたいという方に向いています。

ただし、LINEポケットマネーは即日融資できることを確約しているわけではなく、審査状況によっては2~3日かかる場合もあるので注意が必要です。

特に、LINEポケットマネーの運営会社であるLINE Credit株式会社は、営業時間が平日10:00~18:00までとなっています。

即日融資を希望する場合は、営業時間内に契約手続きが完了できるように、平日早めの時間帯に新規申込を済ませておきましょう。

まとめ

LINEポケットマネーは、LINEだけで申し込みから返済まで完結でき、郵送物もなく周囲に借り入れのことがバレにくいところが大きな魅力です。

また、一般的な消費者金融や銀行カードローンと違い、「LINEスコア」による独自審査もLINEポケットマネーならではの特徴となっています。

ただし、LINEポケットマネーは土日祝日に審査を行っていなかったり、現金化をするのに出金手数料がかかるのが難点です。

また、勤務先へ在籍確認の電話が来る可能性があるところも、人によって好みが分かれます。

そのため、勤務先への電話連絡を避けたい方や、借り入れを急ぐ方は、土日祝日の審査や即日融資も可能な大手消費者金融のほうがおすすめです。

宮野茉莉子

1984年生まれ。東京女子大学卒業後、野村證券に入社。ファイナンシャルプランナーとして活躍。2011年よりフリーランスでライターとして活動し、マネー分野の記事を執筆している。

得意分野:金融商品、投資

資格:2級FP技能士、証券外務員一種、中学高校社会科教員免許

※当サイトはmaneoマーケット株式会社によって運営・管理されております。

※金融商品やサービスのリスクを十分に理解し、利益だけでなく損失も発生する可能性があることを認識してください。

※当サイト(マネーグロース)は金融商品・サービスに関する情報を提供するもので、専門性や正確性を完全に保証するものではありません。

※当サイトで紹介されている金融商品やサービスの個別サポートや相談には対応できません。

※商品・サービスに関するお問い合わせはmaneoマーケット株式会社ではお答えできません。提供元の企業へ直接お問い合わせをお願いいたします。

※金融商品やサービスを利用する際は、各金融機関の公式ウェブサイトで詳細やリスクを確認し、計画的に利用してください。

※当サイトの利用や閲覧に伴う不利益や損失、広告掲載商品の利用に伴う不利益や損失について、当サイトや関係企業・執筆者は責任を負いかねます。

※当サイトの記事ではアコムなどから委託された成果報酬型広告を掲載して収益を得ておりますが、代理契約や金融商品の直接提供・斡旋・個別相談は行っておらず、競合関係もありません。

※当サイトのコンテンツの無断転載や利用は禁止されており、引用する場合は該当記事のURL掲載が必要です。

※当サイトは金融商品を扱うため、事実検証や最新情報の収集・確認を不定期で行い、内容の変更を行う場合があります。

※詳細は広告掲載についてをご覧ください。広告のない商品・サービスについても、事実に基づいて掲載しています。

※ユーザーの皆様に公正な情報判断をしていただくため、事実に基づく情報を提供し、広告主の利益を優先せず、中立的な立場で情報提供に努めています。

※当サイトは、ユーザーの皆様に有益な情報を提供することを目的としていますが、利用に伴うリスクや責任はご自身で判断し、対処していただくようお願いいたします。

※当サイトに関するお問い合わせに関しては、当サイトのお問い合わせフォームからお願いいたします。