学生は時間に余裕はあるものの、稼げる金額には上限があります。

しかし、生活費や交遊費がない…なんて状況でも、親に迷惑をかけられないですよね。

学生がお金を借りる方法には、親にバレずに利用できるものがいくつかあります。

本記事では、学生が金融機関から審査受けるときのポイントから手順まで解説しているのぜひ参考にしてください。

- 銀行カードローンは学生が申し込めない金融機関が多く親バレの可能性がある

- 18歳・19歳がお金を借りるなら学生ローンがおすすめ

- 20歳以上の大学生がお金を借りるなら消費者金融カードローンがバレにくくおすすめ

- バイトの収入があれば年収の3分の1までお金を借りることができる

- 短期間で返済できるなら無利息期間キャンペーン実施の消費者金融カードローンがおすすめ

- アイフルは30日間の無利息期間があり審査通過率も高く最短18分で融資してくれます

最大30日間利息0円!

\最短18分でお金を借りられる/

※申込状況によっては希望に添いかねます。

本記事では親の同意なしで学生でもバレずにお金を借りることができる方法について詳しくご紹介します。

当コンテンツについて

当コンテンツはファイナンシャルプランナーの監修を基に公開されています。

宮野茉莉子

1984年生まれ。東京女子大学卒業後、野村證券に入社。ファイナンシャルプランナーとして活躍。2011年よりフリーランスでライターとして活動し、マネー分野の記事を執筆している。

得意分野:金融商品、投資

資格:2級FP技能士、証券外務員一種、中学高校社会科教員免許

学生がお金を借りる方法はなにがある?親に内緒で借りる借入先を公開

学生がお金を借りるときは、ローン会社の違いを理解しておくことが重要です。

借り入れできる会社の仕組みを理解しておくことで、目的に合った会社から融資を受けられます。

以下ではこれらの違いについて、メリット・デメリットも踏まえて解説していきます。

消費者金融カードローンは親に内緒で借入することもできる

| 融資限度額 | 1万円〜800万円 |

|---|---|

| 利率 | 年3.0%〜年18.0% |

| 即日融資の対応 | 可能 |

| 親バレ | 基本的にしない |

| メリット | ・即日融資に対応している ・無利息期間が用意されていることが多い ・借り入れ、返済の自由度が高い |

| デメリット | ・金利が高い ・20歳未満を融資対象にしている会社が少ない |

消費者金融カードローンは「アイフル」「アコム」などの貸金業者が提供しているサービスです。

同カードローンの利率は3.0%〜18.0%が相場です。

金利は銀行カードローンよりも高金利になる可能性があるので気を付けましょう。

消費者金融カードローンは原則として電話連絡による在籍確認がないカードローンが多いため、家族や知り合いにもバレずに借り入れすることもできます。

さらにアイフルやアコムなど大手の消費者金融は、無利息期間を設けているケースもあるので、利息を節約できます。

したがって消費者金融カードローンは、20歳以上の学生に利用をおすすめします。

アイフルは最短18分から融資を受けられて30日間の無利息期間で節約できる

アイフルは30日間利息0円で借り入れできることが特徴の消費者金融カードローンです。

キャッシングローンをはじめて利用する方は、利息0円のキャンペーンが適用されます。

また、アイフルは最短18分で融資を受けられることも特徴的です。

「これから飲み会で必要だから急いで借り入れしたい」「旅行で必要だから来月の給料を待てない」という方でも安心感をもって利用できます。

さらにWeb申し込みに対応していることも特徴の一つです。

申し込みから借り入れまですべてWeb上で完結するため、契約まで誰かに気づかれることなく借り入れできるでしょう。

最大30日間利息0円!

\最短18分でお金を借りられる/

※申込状況によっては希望に添いかねます

プロミスは年4.5%~年17.8%と消費者金融カードローンのなかでも金利が抑えられる

プロミスは18歳から借り入れできることが特徴的な消費者金融カードローンです。

20歳を超えていなくても、安定した収入があれば申し込みできるため、18歳・19歳も学生ローンを利用せずに済みます。

また、プロミスは最短3分の審査が可能です。 その日のうちにお金を借りたい人も安心して利用できるでしょう。

さらにプロミスは、最大金利17.8%と他社よりも低金利で借り入れできることも大きな魅力です。

少額の借り入れを希望している学生は、最大金利が他社より低いプロミスを利用するとよいでしょう。

最短3分で借入可能

\30日間利息0円!/

アコムは申込前の3秒診断が便利!

アコムは「3秒診断」が特徴的な消費者金融カードローンです。

年齢や年収、他社借入の状況を入力することで、診断結果が3秒でわかります。

また、アコムははじめて消費者金融カードローンを利用する方が、30日間無利息で利用できることも魅力的です。

他の消費者金融カードローンでも同様のサービス行っている会社があるため、アプリやその他サービスの充実度も加味しながら判断してみてください。

アコムは「20歳以上の方」「安定した収入と返済能力を有する方」「アコムの基準を満たす方」を対象に融資を行なっています。

\最大30日間利息0円で借り入れ可能!/

学生ローンは20歳未満でも融資を受けられる

| 融資限度額 | 1万円〜80万円 |

|---|---|

| 利率 | 12.0%〜17.0% |

| 即日融資の対応 | 可能 |

| 親バレ | 基本的にしない |

| メリット | ・消費者金融よりも低金利 ・20歳未満でも融資を受けられる ・一度契約したら卒業後も融資を受けられる |

| デメリット | ・店舗が少ない ・借り入れや返済の自由度は低い ・規模が小さく取り引きに不安を感じる可能性 |

学生ローンは大学生・専門学生・短大生などを対象としたローン会社です。

大学生が集う高田馬場を拠点としている会社が多くあります。

カードローンの融資限度額は最大80万円と他社と比較して低額になりますが、学生が利用するのであれば問題ありません。

なぜなら「総量規制」によって、借り入れできるのは年収の1/3までと決まっているからです。

また、20歳未満の学生でも融資を受けられる可能性が高いです。

親への連絡なしで借りられる業者もあるため、20歳未満で借り入れを希望している方は学生ローンの利用をおすすめします。

また同ローンの借り入れ・返済の自由度は、消費者金融よりも限定されます。

具体的には提携しているATMが少なかったり、融資を受けるときは電話が必要だったりするのです。

そのため、取り引きに手間を感じる可能性があるため、借り入れ方法や返済方法を事前に確認することをおすすめします。

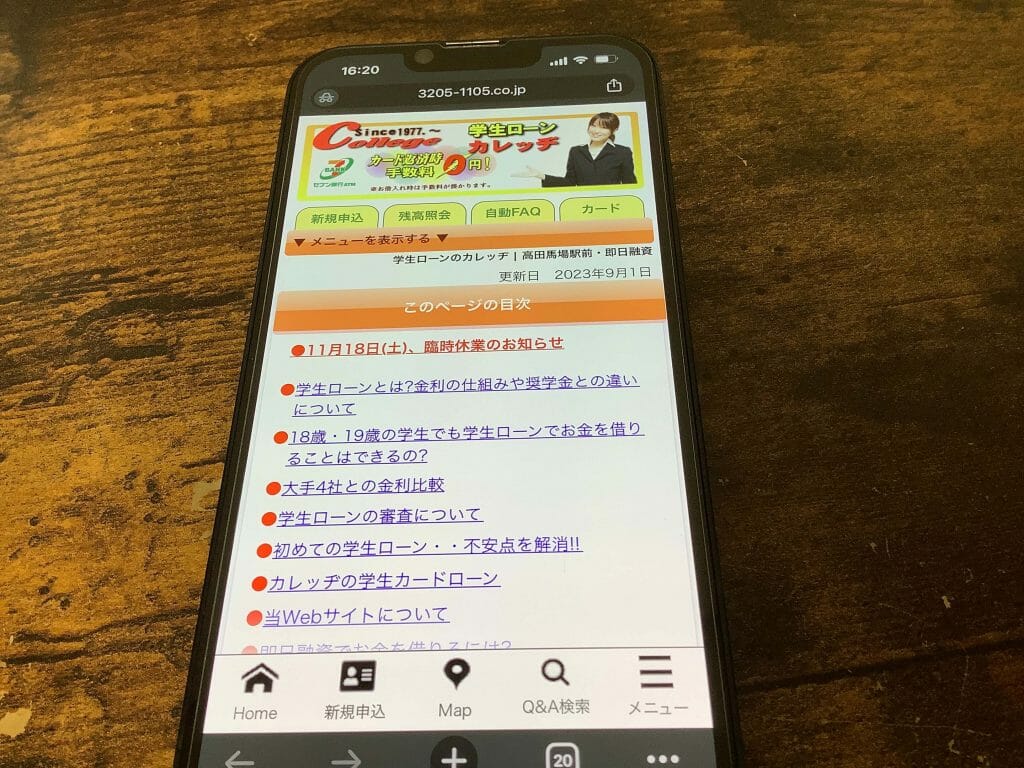

カレッヂは創業45年の実績で全国の融資に対応できる

| 申込条件 | ・日本国籍の方 ・高卒以上の大学生・短大生・予備校生・専門学校生の方 ・安定した収入のある方 |

|---|---|

| 融資速度 | 申込手続きが14時20分までに終了すれば即日融資も可能。 |

| 実質年率 | 年17.0% |

| 借入限度額 | 最高50万円 ※18歳・19歳は最高10万円まで。 |

| 必要書類 | ・学生証 ・保険証か免許証(18歳、19歳は保険証必須) ・キャッシュカード ・公共料金の領収書(来店の場合は不要) ・収入証明書(18歳、19歳の方) 【収入証明書として利用できるもの】 1.給料明細 2.Web明細のスクショ画像 3.メールによる給料明細 4.通帳記帳したもの(会社名など明記) |

カレッジは、東京・新宿で創業45年以上の実績がある学生ローンの専門業者です。

18歳の大学生から利用可能。

「来店融資」と「振込融資」の2種類があり、振込融資は全国に対応しています。

14時20分までに契約を完了できれば即日融資にも対応できるので安心です。

「カレッヂカード」を無料発行してもらえば、セブン銀行ATMでの返済が午前7時から午後11時まで手数料無料になる点も嬉しいポイント。

利用限度額は最高50万円まで対応していますが、18歳と19歳は最高10万円までしか利用できません。

より多くの金額を借り入れしたい方は、借入限度額が高い消費者金融がおすすめです。

また、必要書類も18歳と19歳の場合は、「保険証」と「収入証明書」が必須になるので忘れないように持参しましょう。

収入証明書がない方は、収入証明書不要のカードローンへ申し込む必要があります。

アミーゴは融資決定後に最短10分でのスピード融資も可能

| 申込条件 | 安定した収入のある20歳~29歳までの大学、大学院、短大、専門学校生の方 |

|---|---|

| 融資速度 | (融資決定後)最短10分 |

| 実質年率 | 年14.40%~年16.80% ※学費目的ローンは年15.60%で融資 |

| 借入限度額 | 最大50万円 |

| 必要書類 | 【本人確認書類】 ・学生書 ・運転免許証 ・健康保険証 ・キャッシュカード ※収入証明書の提出の有無によって適用される年利が変動。 ・収入証明書ありの場合は「16.20%」 ・収入証明書ありの場合は「16.80%」 |

アミーゴは1982年に創業し、来店不要でWeb完結で借り入れできる学生ローンです。

20歳の大学生から申し込みでき、融資決定後は最短10分での融資も可能なので、借り入れを急いでいる場合も安心できます。

電話で即日融資を希望する場合は、午前中までに連絡する必要があるので要注意。

アミーゴでは学費目的ローンの場合は、通常金利よりもお得な年15.60%が適用されるのも特徴です。

また、所得証明書の有無によって適用される金利も変わるので、少しでも金利を低くしたい場合は所得証明書を提出しましょう。

ただし、一点注意をしたいのは、返済方法が「銀行振込」にしか対応していないこと。

銀行振込以外の返済方法を希望する方は、返済方法が豊富なカードローンがおすすめです。

うっかり滞納をしてしまうと、電話連絡が来る可能性があるため、返済を忘れないように気をつけましょう。

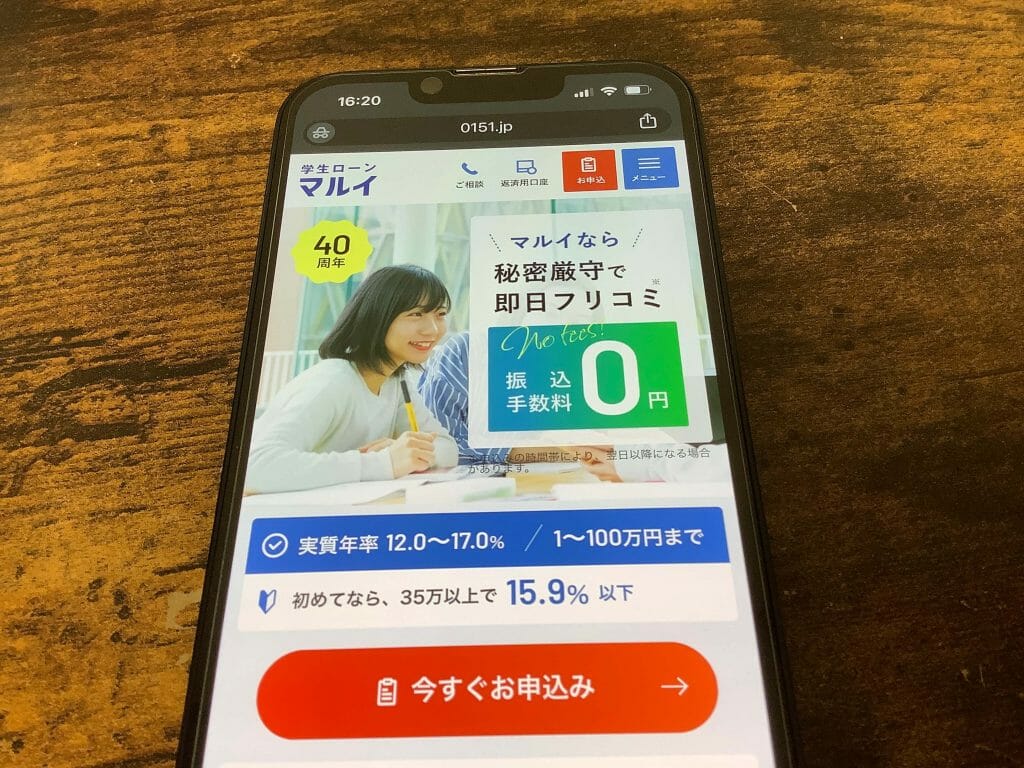

マルイははじめての利用かつ35万円以上の借り入れで金利が安くできる

| 申込条件 | ・日本全国の高校、高専、大学、大学院、短大、専門学校等に在学中の学生の方 ・マルイ会員(社会人可) |

|---|---|

| 融資速度 | 16:30までの契約完了で即日融資も可能 ※店舗来店の場合は17:00まで |

| 実質年率 | 年12.0%~年17.0% |

| 借入限度額 | 1~100万円 |

| 必要書類 | 【本人確認書類】 ・学生証 ・運転免許証 ・保険証 ※原則、収入証明書は不要ですが、以下の場合は必要となります。 ・19歳以下 ・当社で50万円を超える借り入れ ・他社を含めた借入総額が100万円を超える場合 |

マルイは、東京・高田馬場周辺の学生を中心に創業40年以上の実績がある学生ローンです。

特に、はじめての利用で35万以上の借り入れする場合は、通常金利よりもお得な年15.9%が適用されるのが特徴。

借入限度額が最大100万円で、他の学生専用ローンよりも高く設定されているため、大きな出費にも対応しやすくなっています。

Webや電話やネットからの申し込みは16:30まで、店舗来店の場合は17:00までの契約完了で即日融資に対応可能です。

フレンド田(デン)は卒業後も同じ金利で借り入れできる

| 申込条件 | ・大学、短期大学、大学院、各種専門学校、予備校に通われている学生の方 ・安定した収入のある方 |

|---|---|

| 融資速度 | 非公開 |

| 実質年率 | 年12.0%~年17.0% |

| 借入限度額 | 最大50万円 |

| 必要書類 | 【本人確認書類】 ・学生証 ・運転免許証 ・健康保険証 ※18歳と19歳の場合は収入証明書が必須。 |

フレンド田は、1976年創業の老舗の学生ローンで、北海道から沖縄まで数多くの利用実績があります。

新規契約は大学や各種専門学校などの学生の方が対象ですが、卒業後も学生時代と変わらない金利で社会人になっても借り入れ可能です。

借り入れしたお金は、資格取得費用から海外旅行まで幅広い目的に使用できます。

通常、収入証明書は不要ですが、18歳と19歳の場合は収入証明書が必須です。

過去には新規申し込みでギフト券がもらえたり、友達紹介で低金利になる特典がもらえたりしたため、契約前に実施の有無を確認してみてください。

イーキャンパスは土曜日も営業していて融資できる

| 申込条件 | 20歳~29歳までの学生の方(学生時代に会員になったことがある社会人の方も利用可能) |

|---|---|

| 融資速度 | 最短30分(来店の場合) |

| 実質年率 | 年14.5%~16.5% |

| 借入限度額 | 最大80万円 ※学生は最大50万円 |

| 必要書類 | 【本人確認書類】 ・学生証 ・運転免許証 ・健康保険証 ・銀行のキャッシュカード 【審査によって必要となる書類】 ・給与明細書 ・学費や海外渡航の請求書 |

イー・キャンパスは、学生ローンの専門店で電話とWebからの申し込みで全国に融資可能。

学費目的ローンや海外渡航目的ローンは年15.5%、学生証と免許所を提示できる場合は年16.0%と通常よりも低金利で融資を受けられるのが特徴です。

学費目的ローンや海外渡航目的ローンを利用する場合、本人確認書類に加えて、学費や海外渡航を証明する書類を提出しないといけません。

来店の場合は最短30分での融資も可能なので、「今すぐにお金が必要」という場合にも対応できます。

即日融資を希望の場合は、来店もしくは電話で午前中までに要相談。

また、学生ローン業者は土日にお休みになることが多いですが、イー・キャンパスは土曜日も営業しているのが良いところです。

借入限度額は社会人が最大80万円、学生は最大50万円までとなっています。

銀行カードローンは安心感を持って借入することができる

| 融資限度額 | 10万円〜1,000万円程度 |

|---|---|

| 利率 | 1.5%〜15.0%程度 |

| 即日融資の対応 | 不可 |

| 親バレ | 可能性大 |

| メリット | ・他のカードローンよりも低金利で借りられる ・大手金融機関から借りれば安心感がある |

| デメリット | ・審査が厳しい ・即日融資は基本的に不可 ・学生が借りるなら親への在籍確認は必須 |

銀行カードローンは、地方銀行やメガバンクが提供しているカードローンのことです。

銀行カードローンは審査に通ると、10万円から1,000万円程度の借り入れができます。

審査は数営業日かかり、融資までには数週間程度必要なときがあるため、今すぐお金が必要な学生には合わないといえるでしょう。

また、銀行カードローンは利用限度額が10万円から設定されている金融機関が多いこともあり、少額融資を借りたい学生には向いていません。

ただ、聞き慣れた会社のサービスであるため、他社で借り入れするよりも安心感をもって利用することができます。

そのため「明日の飲み会で必要」「親にはバレずに借り入れしたい」という学生にはおすすめできません。

クレジットカードのキャッシングは設定されたキャッシング枠まで借りられる

| 融資限度額 | 1万円〜30万円 |

|---|---|

| 利率 | 7.8%〜18.0% |

| 即日融資の対応 | 不可 |

| 親バレ | 可能性あり |

| メリット | ・手持ちのクレジットカードで借り入れできる ・全国のATMから借り入れできる |

| デメリット | ・20歳未満はほとんど対応していない ・新規会員登録から借り入れまでは数週間かかる ・他のカードローンよりも高金利になる可能性がある |

クレジットカードのキャッシングとは、クレジットカードに付帯している借り入れ機能を利用することです。

ショッピングの上限金額とは別に設けられているキャッシング上限の範囲内で融資を受けられます。

クレジットカードのキャッシング枠は、個人の信用状況によって異なります。

同じ学生でも10万円だったり、30万円だったりするのです。

また、全国のコンビニATMからお金を借りることができる利便性も大きなメリットです。

しかし、20歳未満の借り入れには対応していないことがほとんどです。

さらに新規会員登録をしてから融資を受けるまでに数週間かかる可能性があることから、急な出費を乗り切りたい学生が利用するメリットは少ないです。

また、クレジットカードのキャッシング枠は総量規制の対象となるので、年収の3分の1を超えた借り入れは貸金業法に抵触します。

ショッピング枠の場合は、総量規制の対象外であるため、収入が少なくても借り入れを制限されることはありません。

クレジットカードのキャッシングは新規で契約する場合、借り入れまでに時間がかかり、融資を受けても高金利です。

今すぐにでもお金が必要な方は即日キャッシングできる選択肢を検討しましょう。

奨学金制度は学費を低金利で借りられる

| 即日融資の対応 | 不可 |

|---|---|

| 親バレ | 可能性大 |

| メリット | ・学費を低利率で借り入れできる ・一括または毎月定額で学費を用意できる ・返済は卒業後でよい |

| デメリット | ・親の収入などを把握する必要がある ・申請時期が限られている ・返済は長期間かかる ・即日融資は不可能 |

奨学金制度とは、大学や専門学校・短大の学費をまかなうために設けられた制度のことです。

学校や地方公共団体・公益財団法人などがサービスを提供しています。

また学生本人が借りる奨学金の返済は、卒業後就職してからになることがほとんどです。

そのため、借り入れするときは返済のシミュレーションをした上で、無理のない金額に設定することをおすすめします。

なお、奨学金を申請するには、親の年収が条件の範囲内か確認する必要があります。

「今すぐお金が必要」「遊びやちょっとした旅行のお金が足りない」という方が利用する制度ではないことを理解しておきましょう。

奨学金制度を利用するときは、親と相談してから申し込みましょう。

これはアルバイトなど学生の収入ではなく、親の年収や本人の学習意欲・学力などが審査対象になっているからです。

また、令和2年4月から中学生・高校生・大学生・保護者の方は、「高等教育の修学支援新制度」を利用することもできます。

国の高等教育の修学支援新制度を利用すると、以下の2つの支援を受けることできます。

- 授業料や入学金の免除もしくは減額

- 給付型の奨学金を支給

支援の対象者は、保護者の世帯収入が要件を満たしているなどの条件がありますが、進学資金シミュレーターで確認することができます。

銀行カードローンが学生に不向きな3つの理由

銀行カードローンは学生では利用しにくい可能性があります。

なぜなら、他のカードローン会社と比べて審査が厳しかったり、親への在籍確認が必要だったりするからです。

また、銀行カードローンは利用限度額により10万円からの貸し付けに対応している金融機関がほとんどです。

「1万円を借りたい…」という方は、少額の融資に対応している金融機関を検討する価値があります。

以下では、銀行カードローンが学生に不向きな3つの理由について具体的に解説します。

銀行カードローンを利用しようと検討していた学生は、本項を確認してみてください。

審査基準が厳しい

銀行カードローンは消費者金融カードローンよりも審査基準が厳しいです。

なぜなら、他の融資先よりも低金利で借り入れできるからです。

例えば、消費者金融カードローンは、上限金利18.0%程度で融資している会社が多くみられます。

しかし、銀行カードローンでは15%以下が一般的な利率です。

このように、上限金利を低く設定しているため、審査も厳しくなっているのです。

即日融資ができない

銀行カードローンは即日融資に対応していないため、学生におすすめできません。

即日融資ができるカードローンであれば、申し込み当日にお金を用意することもできます。

例えば「今日の飲み会で現金が必要」「旅行に行きたいけど給料日前でお金がない」「服の抽選に当たったけど現金がない」などのケースが考えられます。

したがって銀行カードローンでは即日融資できないため、おすすめできません。

親への在籍確認は必須

万一学生が銀行カードローンを利用するとき、ほとんどのケースで親への在籍確認が必要になります。

そのため、「お金がない…」というときに、銀行カードローンを利用すると、家族に利用がバレてしまします。

会社によっては「連絡が取れなかったらお断りする」という内容が記載されていることもあるため、基本的には在籍確認が必要といえるのです。

家族に借り入れがバレたくない方は、WEB完結申込で郵送物や電話連絡による在籍確認がないSMBCモビットを検討しましょう。

学生がお金を借りるときにやるべき4つのこと

学生がお金を借りるときは、あらかじめ準備をしておくことで借り入れが有利になるケースもあります。

そのため、現在借り入れを検討している学生は、これから紹介する4つのことを確認しておきましょう。

また、ローン各社の一般的な審査基準は、以下のとおりです。

- 年収

- 働き方

- 利用目的

- 信用情報

- 現在の借り入れ

これから紹介する項目に加えて、審査基準も押さえておくことをおすすめします。

必要書類を先に用意しておく

学生は借り入れを申し込むときは、必要書類を先に用意しておくことをおすすめします。

なぜなら、急いでいるときでもスムーズに取り引きできるからです。

- 運転免許証

- 振込先のキャッシュカード

- マイナンバー個人番号カード

- 収入証明書(給料明細や源泉徴収票など)

審査は必ず本人確認書類が必要です。

インターネット申し込みのときは画像をアップロードし、郵送で申し込むときはコピーを用意しておくとよいでしょう。

収入証明書をあらかじめ用意しておくことで、印象が良くなる可能性も考えられます。

スムーズに融資を受けたい方は、事前に用意しておきましょう。

クレジットカードは使いすぎない

学生が借り入れを申し込むときは、金欠を乗り切る方法だったとしてもクレジットカードを使いすぎないようにすることをおすすめします。

なぜなら、クレジットカードの利用は、信用情報として履歴に記録されるからです。

お金の使い方が慢性的に荒かったり、管理がずさんだったりする方は審査で落とされてしまう可能性があります。

クレジットカードの使い方でも判断される可能性があるため、注意して利用しましょう。

アルバイトのシフトは多めに入れておく

学生が借り入れをするときは、アルバイトのシフトを多めに入れておくことをおすすめします。

なぜならカードローン会社から「返済できる能力がある」と判断してもらうためです。

特に学生は収入源がアルバイトしかないため、シフトを多めに入れて返済していく意思があることをアピールする必要があるのです。

借り入れするときは聞かれた以上のことを答えない

借り入れするときは、聞かれた以上の内容は答えないことをおすすめします。

なぜなら返済できる能力がないと判断されたり、借り入れできない用途だと断られたりしてしまうからです。

生計費と回答していれば、審査に大きな影響を与えることはありません。

しかし、遊興費やクレジットカードや奨学金の返済と答えてしまうと、審査に通る可能性は低くなってしまうのです。

そのため、借り入れするときは聞かれた以上の内容は答えないことをおすすめします。

学生がお金を借りるときの手順を3ステップで解説

学生がお金を借りるときは「サークルの飲み会で今すぐ必要」「旅行で必要だから、すぐに現金が欲しい」ということも多いですよね。

欲しい日までにミスなく用意できるよう、お金を借りるときのステップを確認しましょう。

以下では、学生がお金を借りるときの3ステップを具体的に解説します。

1.どの形でお金を借りたいのか明確にする

まずは自分がどの形でお金を借りたいのか、意思を明確にしましょう。 用途によって選ぶべき業者は異なるからです。

例えば学費に関するお金か、サークルの飲み会代や友達との旅行に関するお金か、これらの目的でも選ぶべき業者は異なります。

具体的に確認する項目は、以下のリストを参考にしてみてください。

- いつまでに借りたいか

- 何の目的で借りたいのか

- 返済までにどれくらいの期間がかかるか

2.目的に合った業者を選ぶ

お金を借りる目的が明確化したら、業者を選びましょう。

基本的に18歳・19歳は「学生ローン」、20歳以上は「消費者金融カードローン」の利用をおすすめします。

また、選ぶローン会社によって「無利息期間」を設けているケースもあります。

「短期間で返済できる見込みがある」「なるべくお得に借り入れしたい」という方は、無利息期間の有無も確認してみてください。

3.実際に申し込む

借り入れる業者が決まったら、実際に申し込みましょう。

申し込みには本人確認書類をはじめとする複数の提出物があるため、事前の用意をおすすめします。

- 運転免許証

- 振込先のキャッシュカード

- マイナンバー個人番号カード

- 収入証明書(給料明細や源泉徴収票など)

特に「当日中に借りたい」という方は、提出書類に不備があるとその日のうちに借り入れできない可能性があります。

スムーズに取り引きするためにも、事前に用意しておくべきといえるでしょう。

お金を借りるときの5つの審査基準を解説

前述したように、お金を借りるときの審査基準はある程度決まっています。

そのため、お金を借りる前に審査基準を満たしているか、確認することが大切です。

以下ではお金を借りるときの審査基準について、具体的に解説します。

年収

年収は希望額を返済する能力があるか測る指標になります。 また、総量規制の範囲内か確認しているのです。

例えば年間60万円稼いでいる方は20万円まで、年間90万円稼いでいる方は30万円までが一般的な基準です。

融資を申し込むときは、総量規制の範囲内か確認してみてください。

働き方

学生がお金を借りるときは、働き方も重要な指標になります。

安定した収入があるか、今後返済できる能力があるか確認するためです。

働き方に優劣はなく、年収との兼ね合いで返済できる能力があるか判断します。

信用を得るためにも、収入証明書とともに伝えてみましょう。

利用目的

学生がお金を借りるときは、利用目的を確認されるケースがあります。

融資したお金がどのように使われるのかを確認するためです。

例えばギャンブルや他のローンの返済で借りるなどの目的だと、審査落ちしてしまう可能性があります。

学生生活に欠かせない目的で借りるということを誠実に伝えましょう。

信用情報

信用情報とはこれまでの審査申込履歴や返済・延滞などのデータが個人ごとにまとめられているものです。

学生がお金を借りるときは、ローンを組む会社が信用情報を確認して受け入れ可否を判断します。

これまでの借り入れや審査を申し込んだ履歴は、上記機関にまとめられています。

個人もお金を払うことで本人開示として登録されている信用情報を確認できますが、中の情報を塗り替えることができないため、基本的には確認しなくてよいでしょう。

現在の借り入れ

学生がお金を借りるときは、現在の借り入れも審査基準になります。

具体的には他の会社で借り入れしていないか、クレジットカードの支払いは延滞していないかなどを確認しているのです。

特に、学生は収入が少なく、総量規制の範囲が狭くなっています。

借り入れできる金額は限られていることを念頭に審査を受けてみてください。

バイトをしていない学生がお金を借りる方法

「バイトをしていなくてもお金を借りたい」「けれども借りられる方法があるのかわからない」このような方もいらっしゃいますよね。

結論、なんらかの形で収入を得ていない学生がお金を借りることはできません。

ただし、内定が決まっているときや特定の目的であるケースは借りられる場合があります。

以下では、バイトをしていない学生が借り入れする方法まとめていきます。

バイトをしていない学生はお金を借りられない

結論、バイトをしていない学生はお金を借りられません。

具体的な理由は以下の通りです。

- 総量規制の基準に乗っていないから

- 返済できる能力がないと判断されるから

一つ目の理由は、総量規制の基準に乗っていないからです。

総量規制によってお金を借りられるのは年収の1/3までと定められていますが、バイトをしていない学生はこの基準の範囲外になってしまいます。

そのため、お金を借りられないのです。

二つ目は、カードローン会社から返済できる能力がないと判断されるからです。

カードローン会社は、返済できる見込みがある人を対象に融資しています。

バイトをしていない学生にお金を貸しても返済できる見込みがないため、そもそも貸すことを避けるのです。

バイトをしていない学生がお金を簡単に借りられるのはヤミ金の可能性がある

また、バイトをしていない学生でも簡単にお金を借りられるのは、ヤミ金の可能性があります。

バイトをしていなくても審査がスムーズに進んでいるときは、正式な業者か確認するとよいでしょう。

公式サイトで虚偽の番号を載せている可能性もあるため、登録貸金業者情報検索サービスを活用するとより正確に判断できますよ。

学生ローンは収入なしでも借りられる可能性がある

学生ローンであれば、収入なしでもお金を借りられる可能性があります。 具体的な条件は以下の通りです。

- 過去に利用したことがあり、信用がある

- 一時的に休業していて復帰の見込みがある

- 就職先が決まっていて返済の見込みがある

すべての業者で借り入れできるわけではありませんが、一部の学生ローンでは上記の条件であれば融資してもらえる可能性があります。

必要な書類を揃え、返済できることを誠実に伝えてみてください。

運転免許を取得することが目的なら運転免許ローンを活用する

運転免許取得なら運転免許ローンの活用をおすすめします。

なぜなら取り扱っている会社によっては、支払いを先延ばしできる可能性があるからです。

このように運転免許ローンであれば、すぐに支払わなくてもよい形でローンを組める可能性があるのです。

運転免許ローンは信販会社や銀行、大学生協で取り扱いがあります。

気になる方は詳細を確認してみてください。

旅行に関するお金ならトラベルローンを活用する

旅行に関するお金なら、トラベルローンの活用をおすすめします。

なぜなら消費者金融カードローンや学生ローンよりも、低金利で借り入れできる可能性が高いからです。

金利は数%から十数%程度で借り入れできるため、消費者金融カードローンや学生ローンよりも低金利といえます。

ただし、安定した収入がある方を対象にしている会社がほとんどです。

現在アルバイトをしていない方は、今後収入が入る見込みがあることを証明しなければならないでしょう。

就職先が決まっているなら内定者ローンを活用する

就職先が決まっている方は、内定者ローンの活用をおすすめします。

なぜなら、消費者金融カードローンや学生ローンよりも低金利で借り入れできるからです。

内定者ローンを利用すれば、就職前のスーツやカバンなどの初期投資や、卒業旅行のお金をより低金利に工面できます。

具体的な条件は取扱銀行によって異なるため、勤務先や現在居住している地域の銀行を確認してみてください。

学生ローンはやばい?お金を借りるとき8つの注意点

学生がお金を借りるとき「本当に借りていいのだろうか」「どのようなことに注意したらいいのだろう」と悩むこともありますよね。

実際お金を借りるときは、いくつかの注意点を守って融資を受けることが大切です。

以下では、お金を借りるときの8つの注意点をまとめていきます。

まずは借りずに解決できる方法はないか確認する

まずは借りずに解決できる方法はないか確認しましょう。 具体的には以下の方法が考えられます。

- 親からの仕送り

- アルバイトのシフトを増やす

- 短期アルバイトに応募する

特に、急を要さない資金需要に関しては、上記の方法で解決できる可能性が高くなります。

借り入れしたときは借りた日数に応じて利息がかかってしまうため、無駄のない方法でお金を用意しましょう。

学費に関する借り入れなら奨学金制度を利用する

学費に関する借り入れなら、奨学金制度の利用をおすすめします。

なぜなら他のカードローンなどと比較して、金利がまったく異なるからです。

消費者金融カードローンや学生ローンに十数%金利がかかっていることを考えると、奨学金制度を利用すべきということがわかりますね。

なかには学費に関する目的別ローンを用意している会社もありますが、まずは奨学金制度を検討してみる方がより低金利で借りられるでしょう。

このように、学費に関することなら第一に奨学金制度の利用をおすすめします。

成人年齢の引き下げに対応していないカードローンもある

カードローンの中には、成人年齢の引き下げに対応していない会社もあります。

そのため、18歳・19歳では利用できない会社もあるため、注意が必要です。

このようにカードローンの年齢制限は異なり、会社によっては審査すら受けられないケースもあるのです。

20歳未満で借り入れを希望している方は、そもそも対象年齢の範囲内か確認してから申し込みましょう。

>18歳・19歳がお金を借りるなら学生ローンがおすすめ

18歳・19歳がお金を借りるなら学生ローンをおすすめします。 具体的な理由は以下の3点です。

- 借り入れできる会社が多い

- 低金利で借り入れできる可能性が高い

- 在籍確認や親への連絡なしで借りられる

学生ローンであれば、20歳未満でも借り入れできる会社が多くなっています。

そのため、より自分にあった会社から融資を受けられる可能性が高いのです。

また、消費者金融カードローンよりも低金利で借りられるのも理由の一つです。

さらに学生ローンは、在籍確認や親への連絡なしで借り入れできます。

「親やアルバイト先に借り入れしていることがバレたくない」という方でも、安心して融資を受けられるのです。

これらの理由から、18歳・19歳がお金を借りるなら学生ローンをおすすめします。

16歳・17歳は原則お金を借りられない

16歳・17歳などの未成年はお金を借りることができません。

そのため、消費者金融カードローンや学生ローンでも基本的に借りられない点は理解しておきましょう。

友人間でのお金の貸し借りや、見ず知らずの業者からお金を借りることはおすすめできません。

なぜなら金銭トラブルに巻き込まれてしまう可能性があるからです。

借り入れできる年齢になるまでは、アルバイトや親への相談でやりくりできるようにしましょう。

金融庁と貸金業協会に登録された企業から融資を受ける

借り入れするときは、金融庁と貸金業協会に登録された企業からの融資をおすすめします。

なぜならこれらの機関に登録されていない会社は、闇金業者である可能性が高いからです。

金融庁や貸金業協会に登録されているか確認するには、公式サイトの「会社概要」を確認するか金融庁の「登録貸金業者情報検索サービス」で確認します。

特に、大手カードローン以外のサービスを利用するときは、一度登録貸金業者検索サービスで確認してから利用しましょう。

カードローン会社によっては電話確認がある

カードローン会社によっては電話確認があります。

そのため「親やアルバイト先にバレずに借り入れしたい」と考えている方は注意が必要です。

具体的に電話確認が入るケースは以下の例が挙げられます。

- Webフォームで会員登録を行ったとき

- 審査結果を伝えるとき

- 申し込み内容に不備があったとき

- 20歳未満が消費者金融カードローンを利用するときなど

具体的に、電話連絡の有無は、利用するカードローンによって異なります。

電話連絡を避けたい方は検討している会社の契約までの流れを確認し、連絡の有無を把握しておきましょう。

期日までに返済しないと信用情報に傷が付く

消費者金融カードローンや学生ローンを利用したとき、滞納してしまうと信用情報が傷つく可能性があります。

そのため、借り入れをした際は期日までに契約時に定めた金額を返済しましょう。

例えば、住宅の購入やマイカーの購入でローンを組むとき、過去に延滞した形跡があると融資を断られる可能性があります。

なぜなら、ローン会社から「返済できない可能性がある人」と判断されるからです。

貸金業者は契約者の過去の延滞などの情報を確認し、融資をするか判断しています。

したがって今後借り入れすることも考え、期日までに返済すべきといえるでしょう。

年齢や用途に合ったカードローンを見つけよう!

この記事では学生がお金を借りるときにおすすめのカードローンを紹介していきました。

結論、18歳・19歳が借りるなら「学生ローン」、20歳以上の大学生が借りるなら「消費者金融カードローン」がおすすめです。

なお、これらのカードローンより低金利で借り入れできる銀行カードローンは、審査が厳しく、学生の利用はおすすめできません。

さらに電話確認で親バレしてしまう可能性もあるため、学生ローンや消費者金融ローンの利用をおすすめします。

また、消費者金融カードローンを利用する方は、無利息期間の有無も検討材料になります。

「短期間で返済できる」「お得に借り入れしたい」という方は、無利息期間付きのカードローンを利用してみてください。