今日中にどうしても5万円が必要なとき、即日に5万円稼ぐことは難しいです。

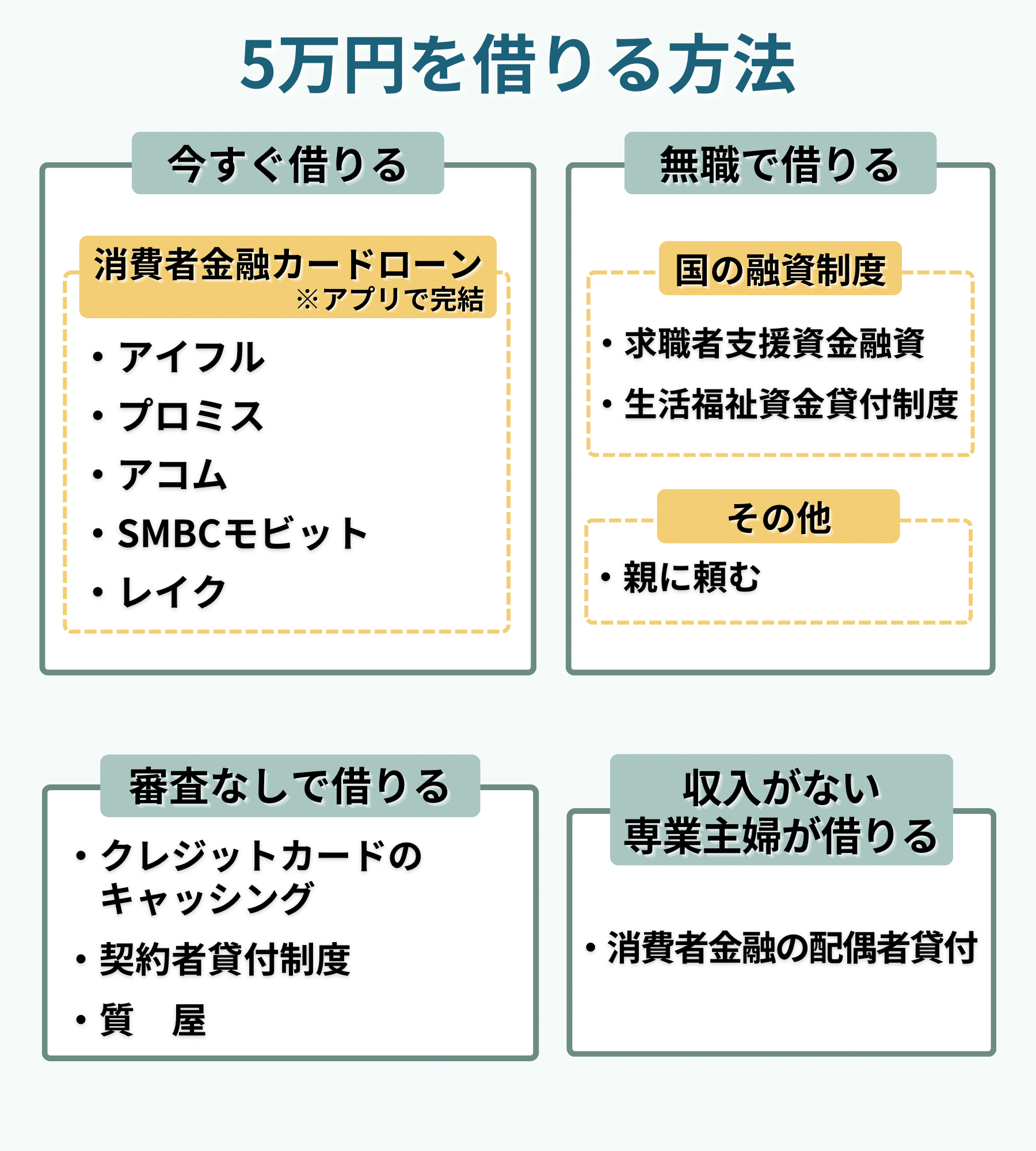

5万円を即日に借りるとなれば、選択肢はカードローンやクレジットカードのキャッシングなどがあります。

信用情報がブラックで審査に通らないという方も、質屋や契約者貸付を利用すると審査なしでお金を借りることができます。

また、無職の方や本人に収入がない専業主婦の方は、国の融資制度や配偶者貸付を利用することで5万円を借りることが可能です。

すぐに5万円を借りる必要がある方は、消費者金融カードローンを選ぶと最短即日にアプリからお金を借りることができます。

本記事の貸金業者は運営会社が貸金業者登録一覧に掲載されている、貸金業の登録を行なっている業者のみを掲載しています。

まずは融資速度が早いおすすめのカードローンを確認してみましょう。

5万円借りたいときには即日に借りれるカードローンがおすすめ

5万円を借りるときには、融資までにどのくらい時間がかかるのかが重要です。

今すぐお金が必要な方はカードローンを選ぶと最短20分ほどでお金を借りることができます。

カードローンを提供している金融機関は主に「消費者金融カードローン」と「銀行カードローン」があります。

それぞれの違いは以下のとおりです。

| 審査時間 | 即日融資 | 借入限度額 | 担保・保証人 | |

|---|---|---|---|---|

| 消費者金融カードローン | 最短20分 | 可能 | 1万円〜800万円 | 不要 |

| 銀行カードローン | 最短翌営業日〜1週間程度 | 不可 | 10万円〜800万円 | 不要 |

中でも、消費者金融カードローンは即日融資に対応しており、ちょうど5万円を借りることができます。

実際に、消費者金融カードローンで5万円を借りてみて調査をすると、各業者の融資までのスピードは以下のとおりです。

※お申し込み時間や審査によりご希望に沿えない場合がございます。

どの消費者金融カードローンも即日融資に対応しており、申込状況によってはすぐに5万円を借りることができることがわかりました。

ここからは5万円を借りたいときに利用したいカードローンの詳細をご紹介します。

アイフルは最短18分と素早く5万円を借りられる

アイフルはスピーディーな審査と融資が魅力的な消費者金融です。

Web申込をした後、フリーダイヤルへ電話をすれば、優先して審査を進めてくれる「お急ぎ対応」も利用できます。

最短18分で即日融資も可能なので、今すぐにでもお金が必要な方におすすめです。

原則として、アイフルの在籍確認は勤務先への電話連絡を行っていないところも嬉しいポイントです。

スマホアプリを利用すれば、郵送物もなくカードレスですぐに借り入れできるようになります。

即日融資を受けるには審査対応時間までである9時から21時までに審査を完了させる必要があります。

| 審査時間 | 最短18分※申込状況によってはご希望に添いかねます。 |

|---|---|

| 融資時間 | 最短18分※申込状況によってはご希望に添いかねます。 |

| 金利 | 年3.0%〜年18.0% |

| 無利息期間 | 最大30日間(初回限定) |

| 限度額 | 1万円〜800万円 |

| 勤務先へ電話連絡 | 原則なし |

| 郵送物 | 原則なし |

| WEB完結 | 可能 |

| 申込条件 | ・20歳以上69歳以下の方 ・安定した収入がある方 |

最大30日間利息0円!

\最短18分でお金を借りられる/

プロミスは申し込みも借り入れもアプリで完結

プロミスは専用アプリを使って申し込みから借り入れまでスマホ1本で完結できます。

1度契約すれば、利用限度額内で原則24時間いつでも好きなときに借り入れ可能です。

プロミスATMと三井住友銀行ATMなら、借り入れも返済も手数料無料で利用できるので、無駄なお金をかけたくない方にも向いています。

契約内容を確認や問い合わせをしたいときも、LINEから気軽に相談できるので便利です。

女性スタッフが対応する専用ダイヤルもあるので、女性にも借り入れしやすい消費者金融の一つです。

| 審査時間 | 最短3分 |

|---|---|

| 融資時間 | 最短3分 |

| 金利 | 年4.5%〜年17.8% |

| 無利息期間 | 最大30日間(初回限定) |

| 限度額 | 1万円〜500万円 |

| 勤務先へ電話連絡 | 原則なし |

| 郵送物 | 原則なし |

| WEB完結 | 可能 |

| 申込条件 | ・18歳以上74歳以下(高校生を除く) ・安定した収入と返済能力がある方 |

最短3分で借入可能

\30日間利息0円!/

アコムは利用できるATMや自動契約機数が多くて便利

アコムの在籍確認も原則として勤務先に電話連絡をしないため、周囲に5万円を借りたことがバレにくい消費者金融です。

コンビニやショッピングセンターなどに全国50,974台(2021年3月時点)のATMがあるため、外出先や旅先での借り入れもできます。

ATMでの借り入れや返済をメインに考えている方には使い勝手が良いのでおすすめです。

アコムとはじめて契約する方は30日間の無利息期間を適用することができるため、利息を抑えてお得に5万円を借りられます。

その場でオペレーターに相談しながら申し込みができる、自動契約機「むじんくん」が全国に893台あるのも大きな強みです。

| 審査時間 | 最短20分※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

|---|---|

| 融資時間 | 最短20分※お申し込み時間や審査によりご希望に沿えない場合がございます。 |

| 金利 | 年3.0%〜年18.0% |

| 無利息期間 | 最大30日間(初回限定) |

| 限度額 | 1万円〜800万円 |

| 勤務先へ電話連絡 | 原則なし |

| 郵送物 | 原則なし |

| WEB完結 | 可能 |

| 申込条件 | ・20歳以上(10代申込不可) ・安定した収入と返済能力がある方 ・アコムが定める基準を満たす方 |

\最大30日間利息0円で借り入れ可能!/

SMBCモビットはVポイントを返済に充てられる

SMBCモビットが他の消費者金融と大きく異なるところは、Vポイントを使って返済ができることです。

返済をすれば利息分200円で1ポイントが貯まり、貯まったVポイントは「1ポイント=1円」で返済に充てることができます。

SMBCモビットには全国12万台(2022年4月時点)の提携ATMがあり、三井住友銀行ATMからの借り入れや返済は手数料無料です。

自身の都合に合わせて、「5日、15日、25日、末日」から好きな返済日を選択できるのも嬉しいポイントですよね。

SMBCモビットなら返済日を途中で変更することもできるので、返済が上手くいくか不安な方でも安心して利用できます。

他の大手消費者カードローンとは違い無利息期間が設定されていないので、利息を節約したい方は他の消費者金融カードローンをおすすめします。

| 審査時間 | 最短15分※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

|---|---|

| 融資時間 | 最短15分 |

| 金利 | 年3.0%〜年18.0% |

| 無利息期間 | なし |

| 限度額 | 1万円〜800万円 |

| 勤務先へ電話連絡 | WEB完結申込で原則なし |

| 郵送物 | WEB完結申込で原則なし |

| WEB完結 | 可能 |

| 申込条件 | ・20歳以上74歳以下の方 ・安定した収入がある方 |

最短15分で融資可能!

\WEB完結申込で電話連絡・郵送物なし/

レイクは180日間無利息で5万円を借りられる

レイクは借入額のうち5万円までであれば180日間無利息で借り入れすることができます。

そのため、180日間の金利は実質0%となるので、銀行カードローンよりも低金利で借り入れすること可能です。

180日間無利息期間を利用するには「レイクをはじめて利用する」「Webもしくは自動契約機・電話から申し込む」と条件を満たす必要があります。

| 審査時間 | 申込後最短15秒 |

|---|---|

| 融資時間 | WEB申込で最短25分融資 |

| 金利 | 年4.5%〜年18.0% |

| 無利息期間 | ・最大30日間 ・最大60日間(WEB申込限定) ・最大180日間(借入金額5万円まで) |

| 限度額 | 1万円〜500万円 |

| 勤務先へ電話連絡 | 原則なし※審査の結果によりお電話での確認が必要となる場合があります |

| 郵送物 | 原則なし |

| WEB完結 | 可能 |

| 申込条件 | ・満20歳以上70歳以下の方 ・安定した収入のある方(パート・アルバイトで収入のある方も可) |

〈レイクの無利息について〉

初回契約翌日から無利息適用となります。無利息期間経過後は通常金利適用。

〈Webで最短25分融資について〉

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

一部金融機関および、メンテナンス時間等を除きます。

〈レイク貸付条件〉

貸金業者の商号:新生フィナンシャル株式会社

関東財務局番号・登録番号:関東財務局長(10) 第01024号

協会員番号:日本貸金業協会会員第000003号

貸付利率:年率4.5%~18.0%

※貸付利率はご契約額およびご利用残高に応じて異なります。

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

返済期間・返済回数:最長5年・最大60回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

遅延損害金(年率):20.0%

担保の有無:不要

5万円を借りたいときに消費者金融カードローンがお得感が強い理由

5万円を借りたいときには、おすすめの消費者金融を利用すると、以下のようなメリットがあります。

消費者金融カードローンならではの強みについて、一つずつ確認していきましょう。

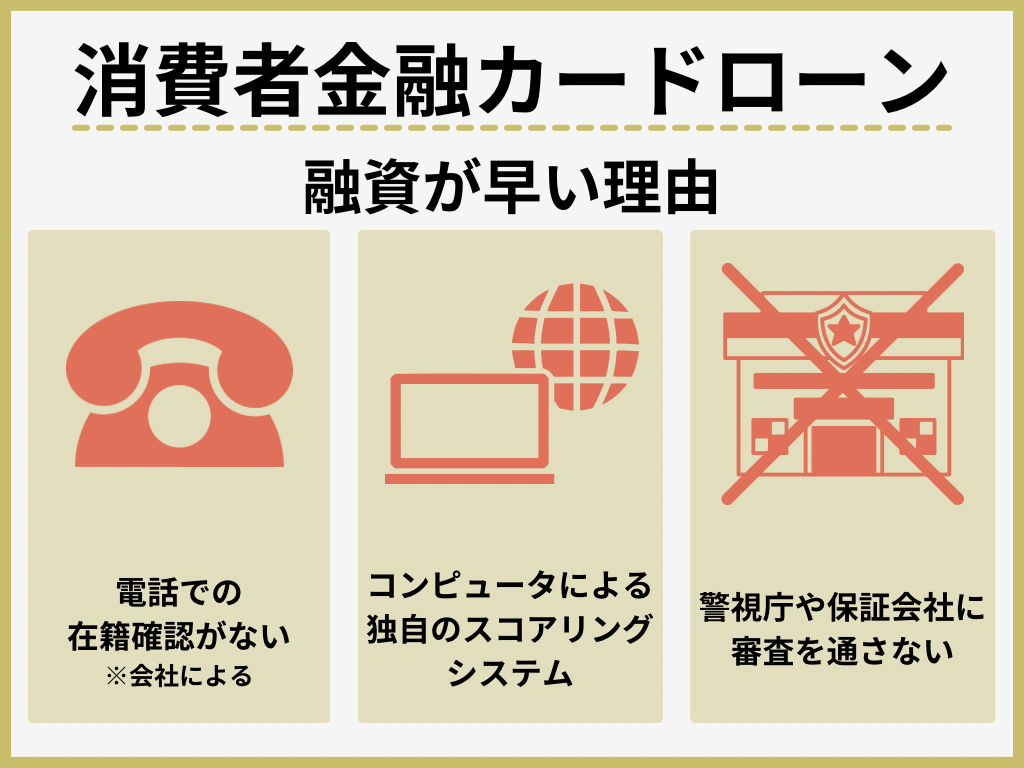

最短即日と融資スピードがとにかく早い

消費者金融カードローンの強みは、最短即日にも対応できる融資スピードの早さです。

実際に、大手消費者金融カードローンであれば、最短3分から30分程度で5万円を借りることもできます。

また、消費者金融は銀行カードローンとは違い、口座開設なしで借り入れや返済をすることができます。

そのため、消費者金融のほうが面倒な手続きも少ないというメリットもあります。

消費者金融のなかでも、特におすすめなのは以下の5社です。

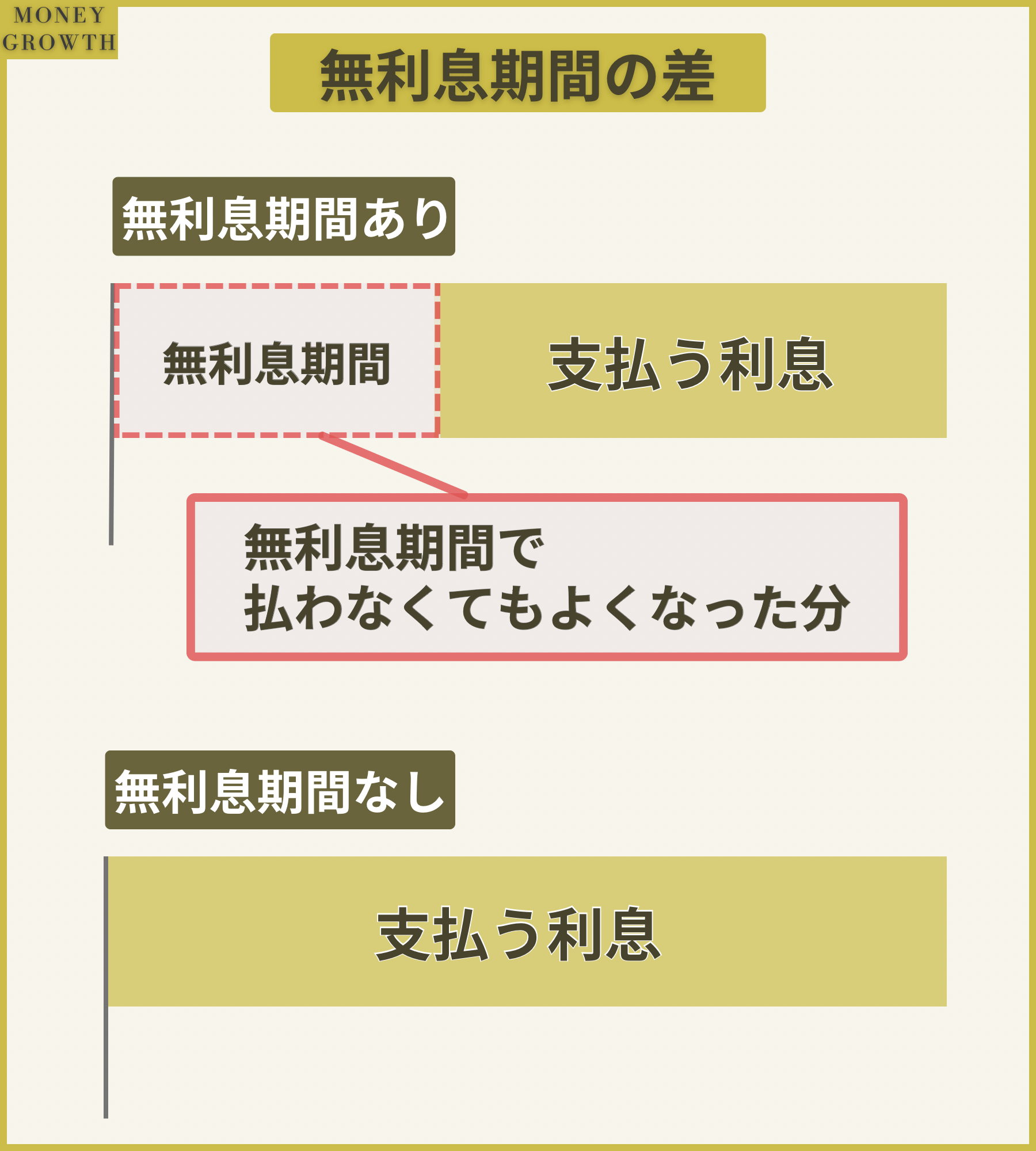

無利息期間で利息を節約できる商品もある

消費者金融は無利息期間で利息を節約できるカードローンがあることも魅力です。

適用される無利息期間分の利息は支払う必要がないため、無利息期間がないカードローンよりも利息を節約することができます。

無利息期間が利用できる主な消費者金融は以下のとおり。

特に、レイクの金利は5万円を借りる際に、180日間の無利息期間を適用すると抑えることができます。

以下のようなネット銀行のカードローンでは無利息期間を実施していますが、メガバンクは無利息期間を実施していません。

- PayPay銀行カードローン

- オリックス銀行カードローン

- ひめぎんクイックカードローン

- 静岡銀行カードローン SELECA

5万円は返済期間が比較的に短いため金利の影響を受けにくい

5万円を借りる場合は、銀行カードローンと消費者金融カードローンの返済額がそれほど変わりません。

実際に、消費者金融カードローンと銀行カードローンから5万円を借りて5ヶ月で返済すると、以下のとおり、返済額はほとんど変わらないことがわかります。

| 金利 | 5カ月で発生した利息 | |

|---|---|---|

| 消費者金融カードローン | 年18.0% | 2,200円 |

| 銀行カードローン | 年15.0% | 3,164円 |

銀行カードローンは100万円や200万円を借りるなど長期的な返済で便利に利用することができます。

しかし、5万円を借りるような短期間で返済する場合は、消費者金融カードローンと銀行カードローンの利息がほとんど変りません。

むしろ、消費者金融カードローンは無利息期間を利用できるため、返済期間によって銀行カードローンよりも利息を抑えることができます。

このように、短期間で返済できる5万円を借りる場合は、金利による影響を受けにくいため消費者金融カードローンと銀行カードローンの返済額はほとんど変わりません。

消費者金融で借りた5万円の返済シミュレーション

消費者金融に馴染みがない方は、毎月どのくらい利息がかかってくるか具体的にわかったほうが利用しやすいです。

利息は以下のように計算することができます。

利息 = 元金 × 金利(実質年率) × 借入期間 ÷ 356

消費者金融で5万円を借りる際には上限金利が適用されるため、借入期間が長いほど利息が膨らみます。

以下の表では、5万円を年18.0%の金利で、5回で完済する際の返済シミュレーションです。

| 返済回数 | 返済金額 | 元金充当 | 利息充当 | 借入残高 |

|---|---|---|---|---|

| 1回 | 11,000円 | 10,236円 | 764円 | 39,764円 |

| 2回 | 11,000円 | 10,412円 | 588円 | 29,352円 |

| 3回 | 11,000円 | 10,552円 | 448円 | 18,800円 |

| 4回 | 11,000円 | 10,722円 | 278円 | 8,078円 |

| 5回 | 8,200円 | 8,078円 | 122円 | 0円 |

| 累計 | 52,200円 | 2,200円 |

続いて、5万円を年18.0%の金利で、3回で完済する際の返済シミュレーション

| 返済回数 | 返済金額 | 元金充当 | 利息充当 | 借入残高 |

|---|---|---|---|---|

| 1回 | 18,000円 | 17,236円 | 764円 | 32,764円 |

| 2回 | 18,000円 | 17,516円 | 484円 | 15,248円 |

| 3回 | 15,481円 | 15,248円 | 233円 | 0円 |

| 累計 | 51,481円 | 1,481円 |

このように、5万円を借りる際も返済期間が短いほうが利息を抑えることができます。

また、無利息期間がある消費者金融を利用する場合は、今回の返済シミュレーションより利息を抑えることができます。

勤務先へ電話連絡を回避できるので会社にバレにくい

消費者金融は在籍確認として勤務先へ電話連絡をしない業者もいるので、会社にバレずにお金を借りることができます。

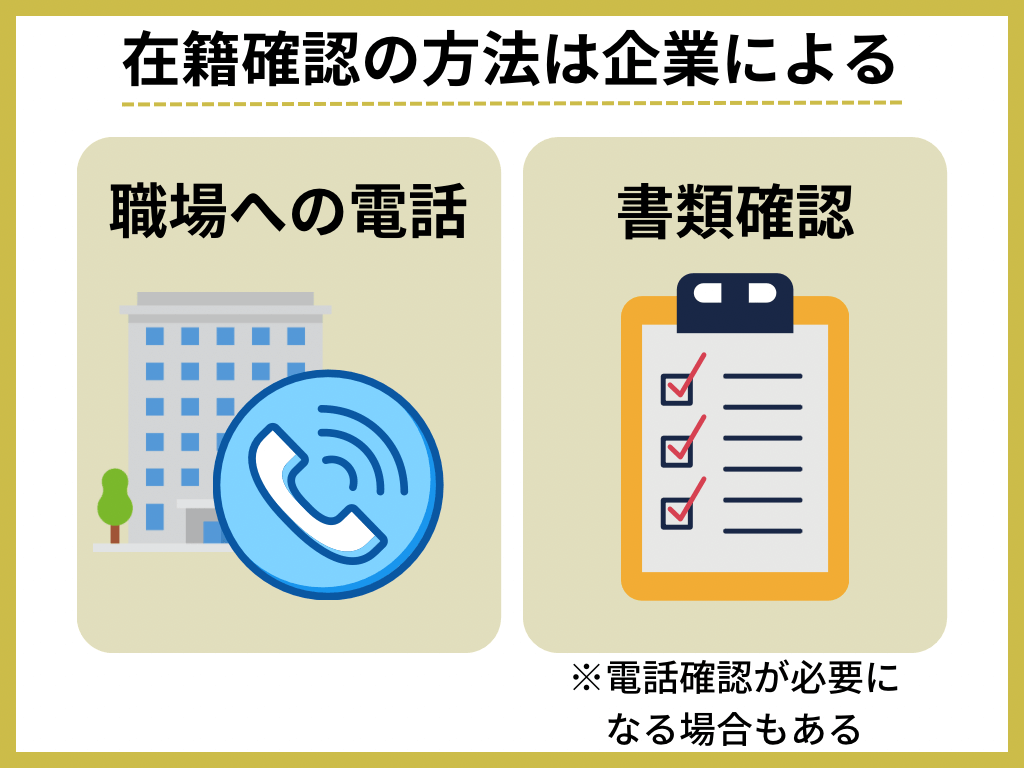

一般的に、カードローンの在籍確認は申込者の返済能力をチェックするために、「勤務先への電話連絡」もしくは「書類提出」が必要です。

銀行カードローンのほとんどは勤務先への電話連絡による在籍確認を実施している中、消費者金融は書類提出で在籍確認が完了するため会社にバレにくいです。

公式サイトで「原則として勤務先への電話連絡を行わない」と公表している消費者金融は主に5社あります。

- アイフル

- プロミス

- アコム

- SMBCモビット(WEB完結申込の場合)

- レイク

「会社にバレずにお金を借りたい…」という方は、電話連絡による在籍確認がないカードローンを選ぶと、審査への不安を緩和することができます。

カードローン会社が「電話による確認が必要」と判断した場合は、電話連絡に対応しなければ、審査に通らないため注意が必要です。

- 提出書類の文字が判読できない場合

- 提出書類で会社名が確認できない場合

消費者金融は貸金法上の規則として、契約者の返済能力調査を義務付けられており、在籍確認を省いて貸し付けをすることができません。

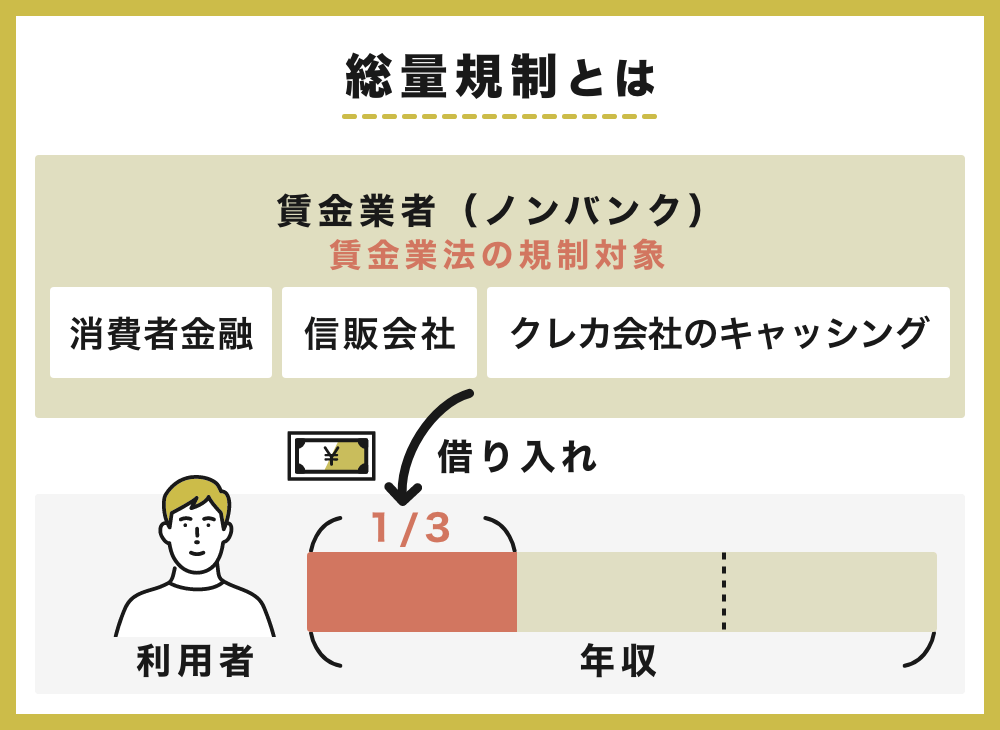

貸金業法上の規制

引用:「与信審査について(貸金業者等)」金融庁

・返済能力調査を義務付け(貸金業法第13条第1項)

・年収の3分の1を超える貸付けの禁止(いわゆる総量規制。同法第13条の2)

・貸付金額が合計50万円を超える場合、年収証明の提出義務(同法第13条第3項)

→ これらの規制により、貸金業者による過剰貸付けを防止し、利用者が多重債務に陥らないようにして

いる。

若年者は一般に年収が低いため、おのずと貸付可能額は低くなる。

電話による在籍確認は、あくまで返済能力をチェックする一つの方法で、書類で審査を行うことも可能です。

以下のようなケースは、万一カードローン会社から在籍確認の電話連絡がかかることを想定して、事前に電話で相談しておくと、書類に対応してくれる場合があります。

- 派遣先や派遣元が在籍確認に対応してくれないケース

- 夜の仕事で日中の在籍確認が難しいケース

- 会社で私用電話が禁止されているケース

審査は最短20分ほどで完了するため、20分以内に勤務先に電話連絡が届く可能性があります。

そのため、勤務先に借り入れがバレたくない方は、申し込んでから20分以内に電話して書類提出に変更してもらいましょう。

利用限度額の範囲で自由に借り入れや返済ができる

消費者金融は一度契約すると、利用限度額の範囲内で自由に借り入れや返済をすることができるのも魅力です。

出典:アイフル 公式

例えば、利用限度額30万円で契約した場合、最初に20万円を借りると、残りの利用可能額の10万円借りることができます。

10万円を返済すると利用可能額がその分回復し、残り20万円まで借りられるようになります。

2回目以降の借り入れは審査不要になるので、すぐに借り入れできるので便利です。

また、最初は5万円で契約したとしても、しっかり返済をして利用実績を積めば、増額申請をすることで総量規制の範囲内で利用限度額を上げることもできます。

総量規制とは貸金業者からの借り入れは申込者の年収3分の1までに制限される決まりのことです。

消費者金融カードローンと銀行カードローンのメリットとデメリットを比較

5万円を借りる際には、少額融資に対応しており無利息期間を利用できる「消費者金融カードローン」が適しています。

カードローンには「消費者金融」と「銀行(ネット銀行を含む)」の2種類があり、それぞれ以下のようなメリットとデメリットがあります。

| 消費者金融カードローン | 銀行カードローン | ネット銀行のカードローン | |

|---|---|---|---|

| メリット | ・即日融資も可能 ・無利息期間あり ・5万円の少額融資にも対応 | ・消費者金融より低金利 ・知名度や信頼性が高い | ・消費者金融やより低金利 ・利用限度額が高く1,000万円以上も可 |

| デメリット | ・銀行より高金利 ・ネガティブなイメージを持たれている | ・即日融資できない ・契約できる利用限度額は最低10万円 | ・即日融資できない ・契約できる利用限度額は最低10万円 |

消費者金融のデメリットは金利が銀行カードローンよりも高く、世間でネガティブなイメージを持たれていることです。

ただ、消費者金融は即日融資に対応しており、1万円〜5万円のような少額融資にも対応しています。

中でも大手消費者金融は土日にお金を借りることができるため、年始年末など一部の期間を除き、いつでも申し込みやすいことが魅力です。

金利は銀行カードローンやネット銀行のほうが低い

銀行カードローンのメリットは消費者金融よりも金利が低く、銀行ならではの知名度や信頼性の高さがあることです。

実際に、消費者金融の金利が年3.0%〜年18.0%前後が多いのに対し、メガバンクの金利は年2.0%〜年14.0%前後に設定されています。

| メガバンクの金利 | 消費者金融の金利 |

|---|---|

| 三菱UFJ銀行カードローン バンクイック 年1.8%~14.6% 三井住友銀行カードローン 年1.5%~年14.5% みずほ銀行カードローン 年2.0%~年14.0% | アイフル 年3.0%~年18.0% プロミス 年4.5%~年17.8% アコム 年3.0%~年18.0% |

消費者金融とメガバンクの金利は年1.0%〜年4.0%ほど違うため、金利を重視している方にはおすすめの銀行カードローンから検討してみましょう。

銀行カードローンの審査は消費者金融よりも厳しくなる傾向があるため、人によっては利用しにくいと感じる場合もあります。

また、ネット銀行のカードローンはメガバンクと同様に即日キャッシングすることができず、契約する利用限度額を最低10万円に設定する必要があります。

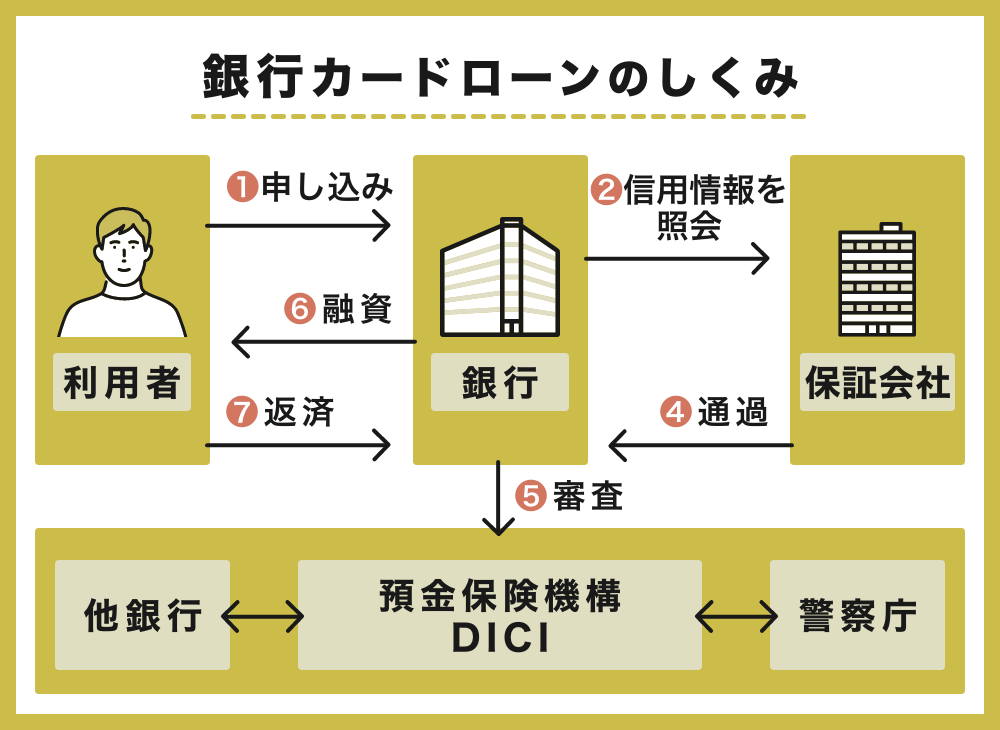

5万円を借りたいときに銀行カードローンを選ぶと融資までに時間がかかる

銀行カードローンは審査時間が改善されており、申込日当日に審査結果がわかる金融機関もあります。

しかし、銀行カードローンは即日融資に対応していないため、5万円を借りる場合でも申込日当日に融資を受けることができません。

また、以下のような理由から5万円を借りたいときに、銀行カードローンの選択がおすすめできません。

銀行カードローンやネット銀行カードローンは5万円の借り入れに非対応

銀行カードローンは契約できる借入金額が10万円以上にしか対応していないため、5万円を借りたい際にはおすすめできません。

実際に、主な銀行カードローンの利用限度額を確認してみましょう。

楽天銀行スーパーローン | 10万円~800万円 |

|---|---|

三菱UFJ銀行カードローン バンクイック | 10万円~500万円 |

みずほ銀行カードローン | 10万円~800万円 |

オリックス銀行カードローン | 10万円~800万円 |

三井住友銀行カードローン | 10万円~800万円 |

銀行カードローンで5万円を借りる場合は、不要であっても10万円で契約する必要があります。

一般的にカードローンの審査では利用限度額が少ないほど審査がスムーズです。

審査時間は5万円と10万円で大きな差がないと考えられますが、金融機関によっては利用限度額が大きくなることで収入証明書の提出が求められることがあります。

そのため、融資を急ぐ方は10万円未満に設定して申し込むことができる消費者金融カードローンがおすすめです。

口座開設や審査など融資までに時間がかかる

銀行カードローンによっては返済用口座が指定されていることがあります。

指定されている口座を持っていない場合は、開設する必要があり、カードローン審査とは別に口座開設の時間が必要です。

また、銀行カードローンの審査は土日に対応しておらず、金曜日や土日祝日に申し込むと翌営業日以降に対応されることがあります。

このように、5万円を借りる場合でも、申込者の状況や申し込みのタイミングによっては予想以上に時間がかかることがあります。

ネット銀行は少額融資に対応しているが即日融資を受けられない

銀行カードローンは2018年より申込者の情報を警察庁のデータベースへ照会することが義務付けられ、即日融資ができなくなりました。

即日融資の取りやめは、借り手の情報を警察庁に照会する仕組みを導入して、暴力団員ら反社会的勢力との取引排除を徹底するのが狙い。運用が始まれば、融資審査には数日かかるようになるという。

引用:「即日融資を停止、銀行カードローン縮小へ」産経新聞

このため、銀行カードローンは消費者金融と比べて融資までに時間がかかる傾向にあります。

消費者金融カードローンは土日の審査にも対応しているため、金曜日の夜に申し込んでも翌日の土曜日までには融資を受けることができます。

一方、即日融資や土日祝日の審査にも対応していない銀行カードローンは、翌月曜日に申込受付、早くても翌火曜日に審査回答と見込まれます。

お金が必要になる期日が迫っている場合は、即日融資に対応しているカードローンを検討しましょう。

5万円を審査なしに借りるには信用情報が確認されない借入方法を選ぼう

消費者金融や銀行カードローンは審査なしでお金を借りることができません。

以下の借入方法では、審査なしで5万円を借りることができるため、審査が不安な方や信用情報に問題がある方はぜひ参考にしてください。

具体的な借入方法について、一つずつご紹介します。

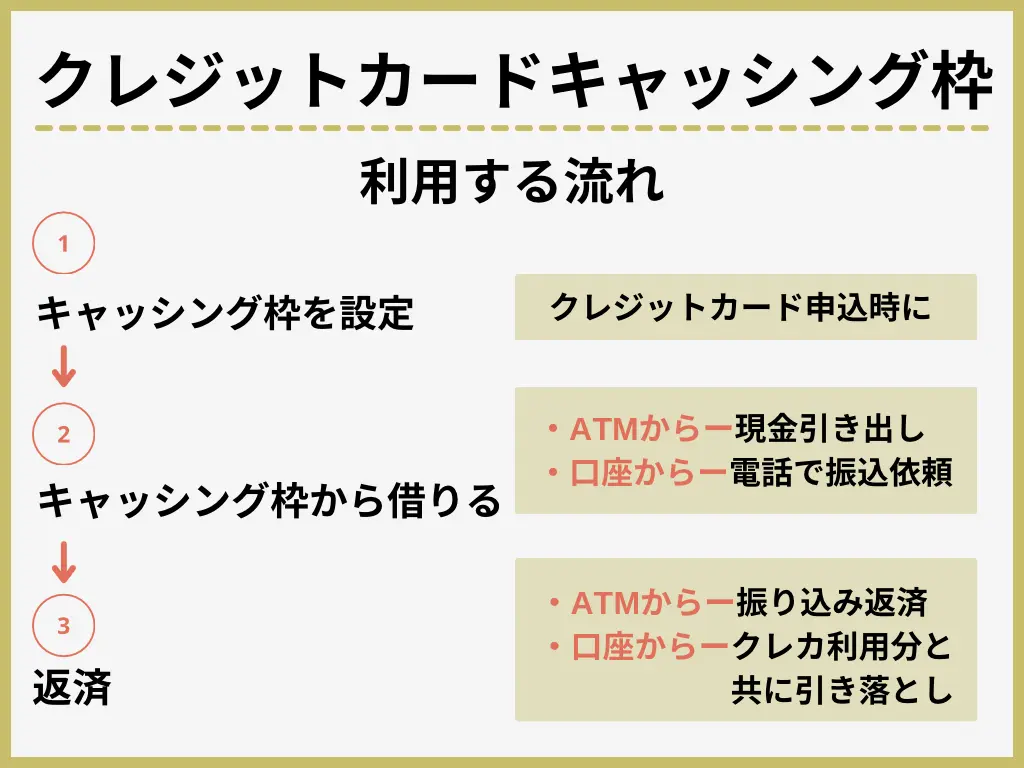

クレジットカードのキャッシング枠がある方は最短即日に5万円借りられる

所有しているクレジットカードにキャッシング枠が付帯している方は、最短即日に審査なしで5万円を借りることができます。

これはクレジットカードを発行した際に、すでにキャッシング審査が完了しているためです。

クレジットカードにはショピング枠だけではなく、キャッシング枠という現金を借りることができる機能があります。

自身のクレジットカードでお金を借りることができるかどうかは、カード会員専用サイトやクレジットカードを受け取ったときに同封書類を見て確認しましょう。

これからクレジットカードにキャッシング枠を付帯するには審査が必要となり、審査に数日かかるのでお気をつけください。

生命保険の契約者貸付は解約返戻金の7〜8割ほどを低金利で借り入れできる

生命保険や学資保険など積立型の保険に加入している方は、契約者貸付制度を利用すると審査なしで5万円を借りることができます。

契約者貸付制度は保険の解約返戻金を担保にすることで、お金を借りることができる制度です。

利用可能金額は解約返戻金の7〜8割のため、解約返戻金が72,000円程度ある方は5万円を借りることができます。

生命保険に2年以上加入している方は、解約返戻金が72,000円を超えている可能性が高いため5万円を借りられると考えられます。

一般的に、契約者貸付制度は申し込みをしてから、最短即日から3営業日以内に振り込まれます。

生命保険でお金を借りる方法は利率が年2.0%のようにカードローンよりも低金利で5万円を借りられますが、デメリットもあるので事前に確認しておきましょう。

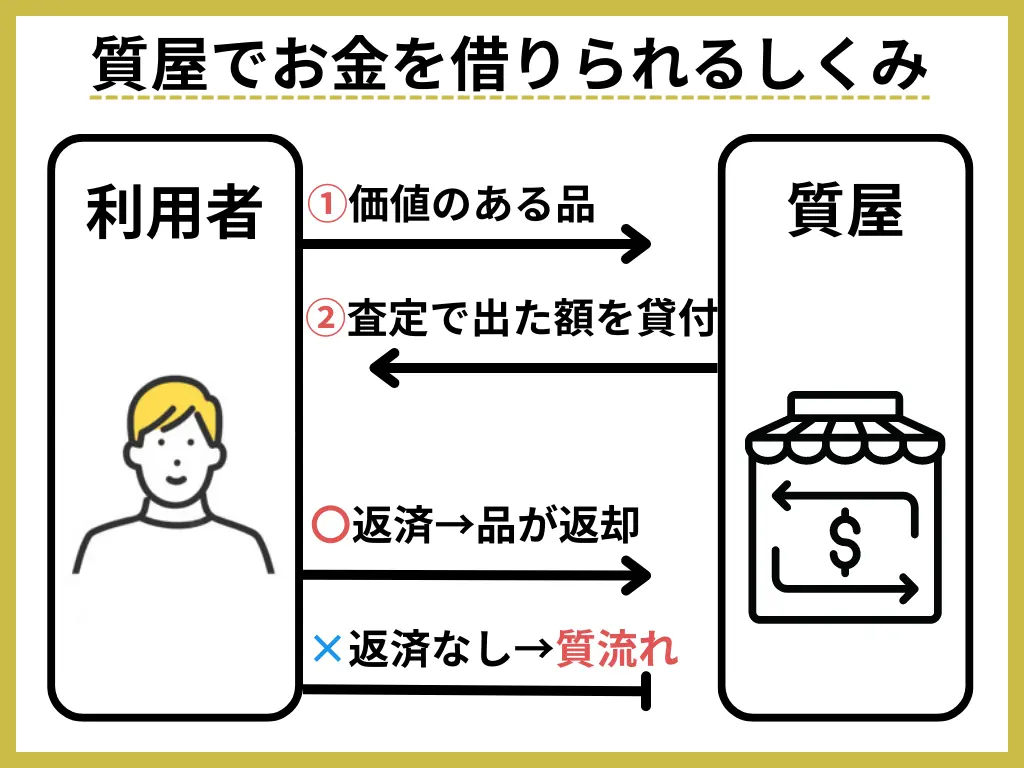

質屋で5万円を借りるときは返済義務がない

価値がある品物を持っている方は、質屋を利用すると信用情報に問題がある状態でも即日に5万円を借りることができます。

なぜなら、質屋からお金を借りる場合は、物品を担保に融資を受ける仕組みのため、信用情報の調査がないからです。

質屋で現金化できる金額は、査定金額の7〜8割程度なので、「約63,000円〜72,000円」の価値がある物品を預けることができれば、質屋から5万円を借りることができます。

また、質屋は返済できなくても預けた品物が質流れになるだけで、借入金額の返済義務がありません。

質流れは一般的に物品を預けてから3カ月で、期限を過ぎると預けた品物を返品してもらうことができなくなります。

以下では、質屋で高値で現金化できる品物をまとめているのでぜひ参考にしてください。

- 腕時計

- ブランドジュエリー

- 指輪・ネックレス

- ダイヤ・宝石

- バッグ

- 財布・小物

- 金・プラチナ

- 記念金貨・外国金貨

- 一眼レフ・デジカメ・レンズ・ビデオカメラ

- Apple製品

- ノートPC・タブレット・スマホ など

査定額は高級ブランド品のロングセラーと言われる定番品の値段が安定しており、一時期だけ流行したデザインや奇抜な色は高値が付きにくい傾向にあります。

質流れになった場合は借りた5万円は返済しなくてもよく、必要になった際は何度でも利用できます。

質屋は消費者金融と比べて利息が高いため、信用情報に問題がない方は無利息期間があるカードローンを利用すると返済額を抑えることができますよ。

無職の方が5万円を借りるには制度や親族に頼る必要がある

無職の方や収入がない方は5万円を借りる方法が限られてきます。

特に、カードローンは申込者に安定した返済能力が必要なため、収入がない方は申し込むことができません。

ただ、以下の方法は5万円であれば、無職がお金を借りることができる可能性があります。

失業中で無職の方は国の融資制度の貸付対象に含まれていることがある

失業中の方や無職の方が5万円を借りたい場合は、国からお金を借りる融資制度を検討しましょう。

国の融資制度は生活困窮者を救うことが目的のものもあるため、ニートや失業中で無職の方でもお金を借りることもできます。

- 求職者支援資金融資

- 生活福祉資金貸付制度

実際に、国の融資制度で最も利用されている、生活福祉資金貸付制度は低所得者や高齢者、障害者の生活を経済的に支える子を目的としています。

「生活福祉資金貸付制度」は、低所得者や高齢者、障害者の生活を経済的に支えるとともに、その在宅福祉および社会参加の促進を図ることを目的とした貸付制度です。

本貸付制度は、都道府県社会福祉協議会を実施主体として、県内の市区町村社会福祉協議会が窓口となって実施しています。

引用:「生活福祉資金」社会福祉法人全国社会福祉協議会

生活福祉資金貸付制度で借りられる総合支援資金は、以下のとおりです。

引用:「生活福祉資金一覧」社会福祉法人全国社会福祉協議会

種類 目的・使途 貸付限度額 利子 生活支援費 生活再建までの間に必要な生活費用 (二人以上)月20万円以内

(単身)月15万円以内・連帯保証人あ

り:無利子

・連帯保証人な

し:年1.5%住宅入居費 敷金、礼金等住宅の賃貸契約を結ぶために必要な費用 40万円以内 ・連帯保証人あ

り:無利子

・連帯保証人な

し:年1.5%一時生活再建費 ・生活を再建するために一時的に必要かつ日常生活費で賄うことが困難である費用

・就職、転職を前提とした技能習得に要する経費

・滞納している公共料金等の立て替え費用

・債務整理をするために必要な経費等60万円以内 ・連帯保証人あ

り:無利子

・連帯保証人な

し:年1.5%

原則、生活福祉資金貸付制度を利用するには連帯保証人が必要ですが、連帯保証人がいなくてもお金を借りることはできます。

連帯保証人の有無によって、適用される利子が異なります。

連帯保証人がいるほうが無利子になってお得ですが、いない場合でも年1.5%という銀行並みの低金利で借り入れができるので安心感を持って利用できます。

生活福祉資金貸付制度の審査にはいくつかの条件があるため、事前に準備した上で、各市町村の社会福祉協議会まで申し込みしましょう。

ただ、「生活福祉資金貸付制度」も「求職者支援資金融資」も5万円ちょうど借りることはできず、毎月お金が支援されます。

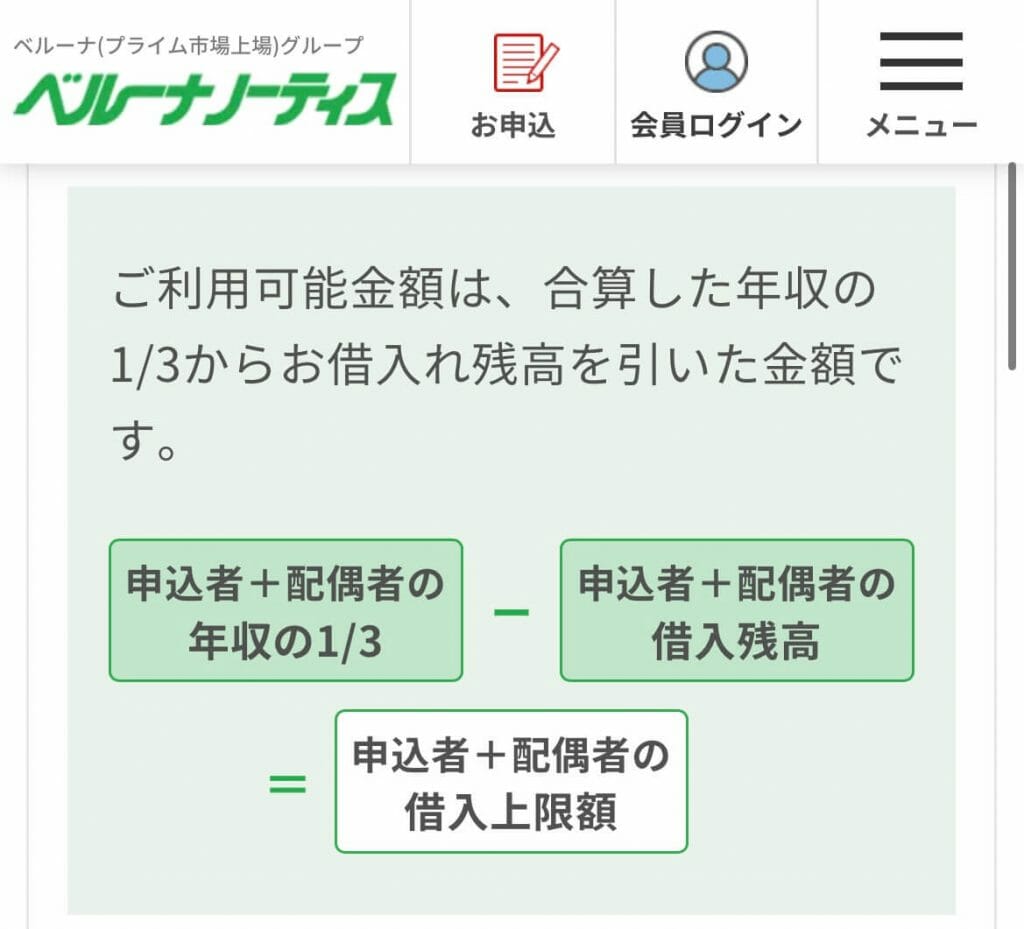

専業主婦は配偶者の同意を得ると配偶者貸付で最短即日融資を受けられる

収入がない専業主婦の方が5万円を借りる場合は、配偶者貸付があるカードローンを利用しましょう。

配偶者貸付は申込者本人の収入と配偶者の収入を合算した金額を年収としてお金を借りることができる制度です。

配偶者の同意書を提出する必要がありますが、審査に通過すると最大でも本人と配偶者の収入を合算した金額の3分の1まで借り入れできます。

出典:ベルーナノーティス 公式

総量規制の対象外のため、収入がない主婦でもお金を借りることができます。

Q4.パートの主婦です。年収の3分の1では貸金業者から希望の額の借入れができそうにありません。何か良い方法がありますか?

A4.配偶者の同意を得る必要がありますが、借入本人と配偶者の収入を合算して、その3分の1までの借入れを可能とする「配偶者貸付」という総量規制の「例外」制度があります。①配偶者の収入を証明する書類、②夫婦間の身分関係を証明する公的書類(住民票・戸籍抄本など)、③配偶者貸付を締結することについての配偶者の同意書、④指定信用情報機関への信用情報の提供などに関する配偶者の同意書を提出することが必要です。

引用:「総量規制が適用されない場合について」日本貸金業協会

配偶者貸付を行なっている消費者金融は以下のとおりで、中小消費者金融しか対応していません。

- ベルーナノーティス

- エレガンス

消費者金融は申込者本人に収入がないと申し込むことができないため、専業主婦が申し込めるカードローンは非常に少ないです。

ここでは専業主婦でもお金を借りることができる配偶者貸付を実施している中小消費者金融をご紹介します。

ベルーナノーティスは14日間無利息で5万円を借りることができる

ベルーナノーティスは女性向け通販販売「ベルーナ」のグループ企業である株式会社サンステージが運営する消費者金融です。

ベルーナノーティスは配偶者貸付に対応しているため、配偶者の同意があれば専業主婦でも5万円を借りることができます。

また、ベルーナノーティスは14日間の無利息期間を何度でも利用することができるため、専業主婦が5万円を借りる方法の中でも節約効果が高いです。

審査は最短即日に行われるため、専業主婦でも最短24時間以内に融資を受けられますよ。

| 金利(実質年率) | 年4.5%~年18.0% |

|---|---|

| 審査時間 | 最短即日 |

| 融資速度 | 最短即日 |

| 無利息期間 | 最大14日間 ※完済後何度でも利用可能 |

| 借入限度額 | 1万円〜300万円 |

| WEB完結 | 可能 |

| 申込条件 | 20歳から80歳までで安定した収入がある方 ベルーナノーティスが定める審査基準を満たす方 |

レディースキャッシングのエレガンスは主婦利用率No.1の実績がある

エレガンスは主婦利用率No.1や創業50年以上という実績があるレディースキャッシングです。

平日の場合は専業主婦が申し込んでも原則として即日に5万円を借りることができます。

エレガンスを利用するには以下の書類提出が求められるので事前に用意をすることで、よりスムーズに借り入れすることができます。

- 配偶者との身分関係を証明する公的証明書等

- 配偶者の同意書

5万円は親に貸してほしいと頼むと借りやすい金額

どうしてもお金がないときは親に5万円を借りられるか頼んでみましょう。

今までカードローンを利用したとこをがある方を対象に独自のアンケートを実施すると、家族からは5万円以上10万円未満借りたことがあるという層が24.6%と最も多いことがわかりました。

10万円以上借りられたという層は金額が高くなるにつれ割合が少なくなっています。

そのため、5万円であれば頼むことで、親からお金を借りることができる可能性があります。

また、親からお金を借りる際には、お金を借りる理由を正直に話すことがコツを回答している方が最も多いです。

借りた後の関係も関係も変化なしもしくは良好というケースが70.4%を占めています。

家族から5万円を借りる際には、借用書を用意することで事前にトラブルを防ぐようにしましょう。

借用書は返済する意思を証明することもできるため、家族からよりお金を借りやすくなることも考えられます。

宮野茉莉子

1984年生まれ。東京女子大学卒業後、野村證券に入社。ファイナンシャルプランナーとして活躍。2011年よりフリーランスでライターとして活動し、マネー分野の記事を執筆している。

得意分野:金融商品、投資

資格:2級FP技能士、証券外務員一種、中学高校社会科教員免許